Shock energético (y II)

Febrero de 2022 2021 cerró con uno de los incrementos en los precios de la energÃa más significativos de los últimos años. En el inicio de 2022 el estrés en el mercado de energÃa ha aumentado de forma significativa de la mano de la tensión geopolÃtica, que eleva la percepción de precariedad del actual equilibrio.En el número de octubre de esta revista (aquÃ) se analizó la situación del mercado de energÃa global y sus perspectivas a medio plazo, concluyendo que la continuidad de precios elevados y volátiles de la energÃa era lo más probable durante el invierno, en particular en aquellas fósiles de uso en la generación de electricidad, y que cualquier expectativa de moderación quedaba desplazada al medio plazo. La evolución desde entonces ha hecho buena esta expectativa, y la situación actual no apunta a su mejorÃa.

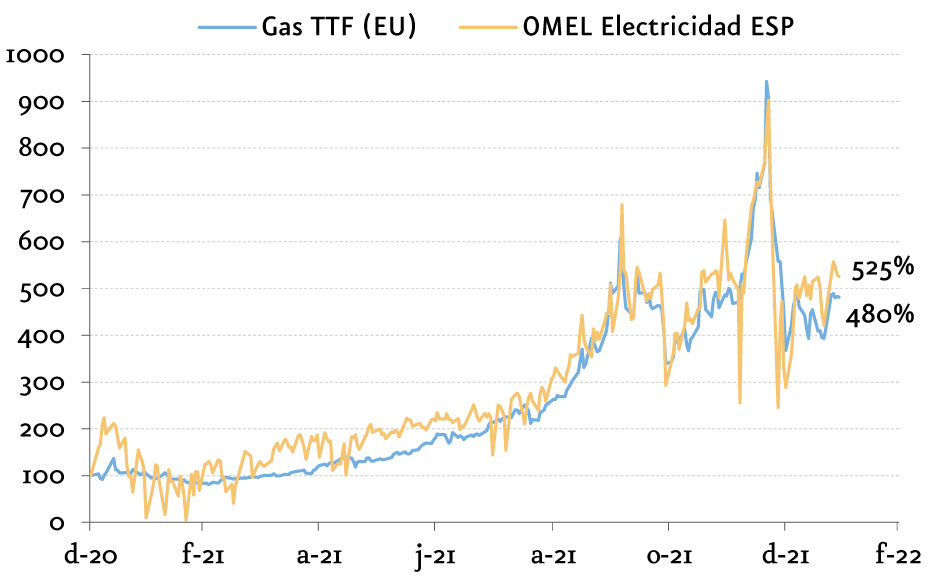

2021 cerró con uno de los incrementos en los precios de la energÃa más significativos de los últimos años. En el inicio de 2022 el estrés en el mercado de energÃa ha aumentado de forma significativa. El barril de crudo Brent ya acumula un 17% de subida en enero, alcanzando máximos de 2014. Las referencias de gas natural en Europa (referencias de Holanda y UK), suben un 30% en el mismo perÃodo, el carbón lo hace en un 34% y la electricidad (referencia OMEL para España) se sitúa un 82% más alta que el 31 de diciembre. Aunque gas y electricidad están lejos de los máximos registrados en el pico previo a la Navidad (180 y 383 EUR/MWh respectivamente), la media de precios de enero se sitúa un 320% y un 230% por encima de la de hace doce meses.

La intensidad de la demanda de energÃa actual se sustenta en la fuerza de la recuperación económica y en la llegada del invierno. La destrucción de demanda derivada del impacto de la variante ómicron ha sido muy limitada. A esta fuerte demanda se une un nivel de inventarios de gas y crudo en niveles muy bajos en relación a la media de los últimos años.

En el caso del gas, frente a suministros del orden del 80-90% de la capacidad total a final de 2020, nos situamos en niveles del 40-50% en las principales economÃas europeas. La tensión geopolÃtica con Rusia derivada de la situación en Ucrania añade incertidumbre sobre el suministro a Europa. Este paÃs suministra a Europa en torno a 150 millones de metros cúbicos de gas al dÃa, un 19% del total (incluyendo el gas natural licuado, LNG), por lo que la necesidad de planes de contingencia es perentoria. La subida de temperatura en las relaciones entre Argelia, principal suministrador de gas a España e Italia, y Marruecos, actúa en la misma dirección. Y si bien la menor demanda en el mercado asiático ha permitido que la oferta de gas sobre el mar se redirija a Europa, el equilibrio es precario e insuficiente como para que los precios se relajen de forma substancial.

En el mercado de crudo los inventarios también son reducidos respecto a años pasados. Para el conjunto de la OCDE, los 300 millones de barriles de caÃda frente a los máximos de 2021 nos sitúan en mÃnimos desde 2014. En EEUU, aunque la caÃda es algo menor (100 millones de barriles), los inventarios se sitúan en mÃnimos de 2018. A pesar de que la OPEP+ se ha comprometido a incrementar la producción de crudo en 400.000 barriles al dÃa, cada mes, hasta diciembre de 2022, la realidad es que los niveles de producción no se están recuperando al ritmo que implica el cumplimiento de ese objetivo. Sin aumento del bombeo por parte del cártel, la oferta seguirá tensionada en el corto plazo.

En esta tesitura y salvo que se produzca un fuerte hundimiento de la demanda de energÃa (que nuestro escenario de crecimiento económico no nos permite manejar) los precios del gas y crudo tardarán más de lo inicialmente esperado en moderar con intensidad, sobre todo en Europa. Las curvas de futuros sobre ambas materias primas reflejan en cierto modo esta perspectiva: la pendiente negativa entre vencimientos cercanos y lejanos (fenómeno conocido como backwardation) ha aumentado con subida general del precio cotizado a lo largo de la curva. La interpretación a realizar es doble: además de señalar la tensión por abastecimiento inmediato, la persistencia de la actual situación de equilibrio precario y escasez de oferta mantienen la presión sobre los precios de gas y crudo durante la mayor parte de 2022.

(Base 100 = 31/12/2020)

* Primer futuro del gas referencia TTF holandesa y precio de la electricidad a un dÃa OMEL en España, ambos en EUR/MWh

Asà las cosas, los precios de la electricidad en Europa seguirán Ãntimamente ligados a los del gas en el horizonte cercano (cerca del 90% del cambio reciente en el precio de la electricidad en España tiene como motivo el alza del precio del gas). El componente de energÃa en la inflación del área euro seguirá contribuyendo de forma notable al mantenimiento de esta variable en niveles muy elevados: nuestra previsión de media anual para la inflación general se sitúa en el 3,5% en 2022, cifra a la que la energÃa aportará 1,5 puntos porcentuales.