Punto de inflexión en la polÃtica monetaria (de la mano de la inflación)

Mayo de 2022

El buen comportamiento de la inflación desde la década de los años 90 del siglo pasado se explica en gran medida por un exceso estructural de oferta agregada en relación a la demanda, acompañado de factores institucionales en la conducción de la polÃtica monetaria. Entre los factores de oferta, en lugar preminente destaca el aumento de la capacidad de producción, de la mano de China y otras economÃas emergentes con elevadas tasas de ahorro e inversión. En paralelo, el rápido avance de la globalización, con la división internacional del trabajo en manufacturas alimentada por los flujos de inversión directa y los factores globales, como la brecha de producción, los precios de las materias primas o el grado de competencia internacional elevando su poder explicativo en la evolución de la inflación respecto a los factores domésticos. Fue clave también la reducción del poder negociador de los sindicatos en las economÃas avanzadas, que ha neutralizado la presión de los salarios reales sobre los márgenes y los precios. Finalmente, la tecnologÃa ha sido fundamental en el proceso de reducción de precios de los bienes y de conversión de muchos servicios en comerciables.

Frente a estos choques positivos estructurales en la oferta, la demanda agregada fue moderando sus tasas de crecimiento, condicionada por la debilidad en el comportamiento de la inversión (desplazamiento del crecimiento hacia sectores menos intensivos en capital fÃsico y con costes marginales muy bajos), el aumento de la desigualdad y su efecto limitador sobre el poder de compra de los hogares con mayor propensión al consumo, y un rápido envejecimiento de la población que afecta al gasto agregado, sesgándolo hacia ciertas categorÃas de servicios.

En estas tres décadas, la adopción de polÃticas monetarias basadas en objetivos directos de inflación, en paÃses desarrollados y emergentes, facilitó que la baja inflación calara en las expectativas de los agentes. Ãstas evolucionaron a la baja de forma lenta pero constante -tanto las basadas en encuestas a agentes como las extraÃdas de los precios de bonos-, llegando a situarse incluso en niveles tan reducidos que alertaban del riesgo de un des anclaje a la baja. Este es el caso del perÃodo comprendido entre 2008 y 2019, que forzó a las autoridades monetarias a situar los tipos en mÃnimos históricos y a inundar el mercado con liquidez vÃa compras de activos. En todo caso, a pesar del fuerte aumento de la base monetaria, no se logró en este perÃodo un impulso sostenido de los precios hacia sus objetivos a medio plazo.

Sin suponer un cambio sobre muchos de los factores estructurales de determinación de la inflación a medio plazo arriba comentados (tecnologÃa, envejecimiento, etc.), la irrupción de la pandemia a inicios de 2020 sà ha supuesto una alteración al equilibrio de fuerzas que ha mantenido la inflación bajo control, incluso demasiado baja en ocasiones, en las últimas décadas. La inicial disrupción de la oferta agregada y la rápida respuesta conjunta de polÃtica monetaria y fiscal, sin precedentes en cuanto a su intensidad, han interaccionado de tal forma que su efecto conjunto, sobre todo en la fase de salida de la crisis sanitaria, ha sido de una fuerte recuperación de la demanda agregada (embalsada parcialmente durante la mayor parte de 2020) paralelo a una reducción de la oferta global (disrupciones en cadenas de suministro). El efecto sobre los precios no se hizo esperar y ya a finales del verano de 2021 los Ãndices de precios al consumo superaban crecimientos interanuales del 5% en EE.UU. y del 3% en el área euro.

A partir de ese momento (final de verano de 2021), los principales bancos centrales comenzaron a mostrar una creciente preocupación por los posibles riesgos de que una persistencia de los elevados registros de inflación comenzara a afectar al proceso de formación de precios a medio plazo, vÃa efectos de segunda ronda, con el foco puesto en la evolución de las expectativas de los agentes sobre esta variable. La Reserva Federal fue la primera en realizar un giro hacia una mayor agresividad en la necesidad de retirar estÃmulos para minimizar el riesgo de deriva alcista a medio plazo de los precios, dada la extensión temporal de la disrupción en la oferta y la fortaleza del ciclo en esta economÃa, donde los salarios ya subÃan con intensidad. El BCE, dada la situación cÃclica del área euro, más retrasada en el cierre de las brechas de producción y empleo, emitÃa un mensaje más contemporizador y seguÃa aludiendo a la transitoriedad de los factores subyacentes al alza de los precios.

Las tensiones en los mercados de la energÃa del otoño-invierno, y el inicio de la guerra de Rusia con Ucrania han sido el catalizador de una deriva adicional al alza en la inflación, al tiempo que comprometen -sobre todo en Europa- el panorama cÃclico en el corto y, en función de la evolución del conflicto, medio plazo. En Europa, el brusco alza en los precios de la energÃa (gas, crudo y carbón) iniciado en el otoño de 2021 ha disparado la inflación general hasta el 7,4% en el mes de marzo. En EE.UU., la inflación general se sitúa en marzo en el 8,5% y la subyacente en el 6,4%, en un entorno de presión generalizada por componentes. En paralelo a la aceleración de la inflación durante la parte final del invierno y la primavera, el mensaje de los bancos centrales se ha endurecido de forma notable: cualquier alusión a la transitoriedad ha desaparecido de su discurso, y la inflación se ha convertido en un serio problema a atajar con urgencia. En consecuencia, el descuento de subidas de tipos de intervención que cotiza el mercado se ha elevado bruscamente, reflejando la posibilidad de subidas superiores a 200 puntos básicos en EE.UU. y 150 pb en el área euro en el plazo de los próximos doce meses.

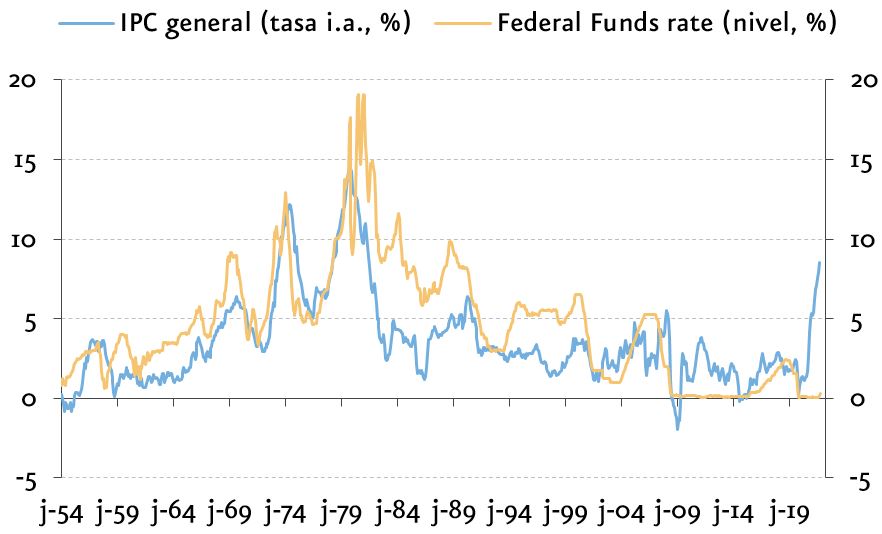

La situación actual comparte similitudes con la de la recta final de la década de 1970, con la segunda crisis del petróleo. Entonces, la polÃtica monetaria acomodaticia que desplegó la Reserva Federal en respuesta a una elevada tasa de desempleo contribuyó a que el IPC general alcanzara el 9% en julio de 1979, momento en el cual el Gobierno de EE.UU. nombró a Paul Volcker presidente de la Reserva Federal. Volcker, que habÃa defendido durante meses una polÃtica monetaria restrictiva para atajar la inflación, tomó la decisión de actuar sobre las reservas bancarias (en lugar de hacerlo sobre los tipos de interés de los bonos del Tesoro) y situó los tipos de intervención en la cercanÃa del 20%. La inflación, que alcanzó un máximo del 11,6% en marzo de 1980, comenzó a descender con rapidez. La Fed recuperó la credibilidad en su batalla contra la inflación, pero lo hizo a costa de fuertes protestas sociales y una intensa desaceleración de la economÃa estadounidense.

Powell, actual presidente de la Reserva Federal, y Lagarde, presidenta del Banco Central Europeo, se encuentran hoy ante su «momento Volcker». El riesgo de pérdida de credibilidad en el control de la inflación a medio plazo ha obligado a ambas instituciones a endurecer el mensaje y prometer actuar con contundencia. En el caso de la Fed, incluso, varios miembros del FOMC abogan por subir de forma abrupta los tipos de intervención y reducir de forma acelerada el balance de la institución, a pesar de su impacto sobre el crecimiento, para evitar poner en duda la credibilidad de la autoridad monetaria, su principal activo. El BCE, con una situación más complicada aún dada la exposición del ciclo del área euro a las consecuencias de la guerra en Ucrania, ha adelantado el final de los programas de compras de activos, asà como las expectativas para una primera subida de tipos, que el mercado ya sitúa con elevada probabilidad en el Consejo de Gobierno del 21 de julio.