Las monedas digitales en los bancos centrales

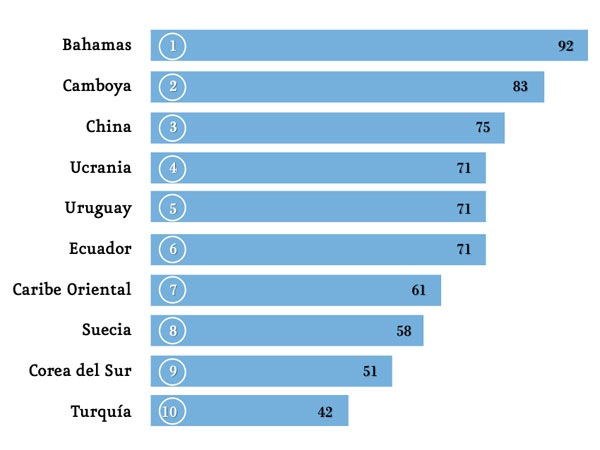

Junio de 2021 Los bancos centrales tendrán que garantizar igualmente que la privacidad y, muy especialmente, la inclusión financiera no se ven amenazadas.Se lo están tomando en serio. La creación de una versión digital de sus correspondientes monedas ha sido incorporada de forma prioritaria en las agendas de todos los bancos centrales. Una encuesta del BIS (Bank for International Settlements) en el primer trimestre de este año revelaba que el 86% estaba investigando muy activamente el potencial de las CBDCs, Central Bank Digital Currencies. La consultora PwC acaba de lanzar el CBDC Index que mide el grado de madurez de los proyectos de los bancos centrales destinados a lanzar su propia moneda digital, atendiendo a los dos usos principales: al por menor, por los ciudadanos y las empresas, y en operaciones interbancarias o mayoristas. El gráfico adjunto da cuenta de esos progresos en el primer grupo de operaciones.

El último ha sido J. Powell. A finales de mayo el presidente de la Fed anunciaba que le concedÃa prioridad al análisis de una versión digital del dólar estadounidense. No es nuevo. El pasado marzo el BIS convocó una conferencia sobre innovación en la que el propio Powell declaró que habÃa creado un equipo en el seno de la Fed que estaba trabajando al respecto con expertos del MIT para analizar la viabilidad de un dólar digital.

Recordemos que, de forma muy simple, una moneda digital de cualquier banco central serÃa similar a cualquier billete, pero sin papel: simples anotaciones en la contabilidad del banco central, en nuestra cuenta con esas instituciones, de la misma forma que las que tenemos en los bancos comerciales. Pero su estatus legal serÃa el mismo que las restantes formas de dinero. Eso quiere decir que podrÃan utilizarse para el pago de todo tipo de deudas, incluidas las fiscales. Sus titulares podrán ser las personas, empresas y todo tipo de instituciones, incluidas las financieras, que ahora tienen cuentas bancarias convencionales o mantienen posiciones de efectivo al uso. No se trata, al menos en principio, de una forma de sustitución de las formas de dinero convencional, sino de una más, absolutamente complementaria.

Hace tiempo, creo que también en estas mismas páginas, comentamos las enormes ventajas derivadas del menor uso del efectivo tradicional. DecÃamos que esa forma de dinero era ineficiente y, en todo caso, sucio; en sus dos principales acepciones, la sanitaria y la asociada al uso de las grandes denominaciones en billetes en las transacciones de economÃa sumergida o directamente ilegal. La seguridad, los costes de transporte o de almacenamiento son inconvenientes conocidos del dinero en efectivo. Entre las ventajas de esas monedas digitales de los bancos centrales no podemos echar en saco roto las derivadas del mayor impulso a la modernización y digitalización de los sistemas de pagos y, en general, de la ya muy digitalizada actividad financiera. No menos relevante es el mayor control en la ejecución de la polÃtica monetaria del que pueden disponer los propios bancos centrales. Quizás relevante, especialmente para aquellos agentes con mayor aversión al riesgo de crédito, es el hecho de la mayor solvencia relativa de los bancos centrales: parece que los depósitos estarÃan más seguros.

Aunque el propio Powell cree que cualquier CDBC no tiene por qué ser sustitutivo del efectivo tradicional, y más concretamente de los depósitos en los bancos, a nadie se le oculta que una de las implicaciones más significativas será precisamente la que ejerza sobre la capacidad de los bancos comerciales para fondear suficientemente sus operaciones de activo, su inversión crediticia, de forma destacada. También suscita dudas la posibilidad de que cualquier agente económico pueda abrir cuentas en bancos centrales extranjeros, denominadas en las monedas digitales de otros paÃses, de forma similar a como hoy es posible. Esto podrÃa alterar los flujos internacionales de capital y tener especial repercusión en las economÃas menos avanzadas, con mayor riesgo que el resto.

En definitiva, abierto queda un experimento que muy probablemente cambiará aspectos fundamentales de las finanzas. Desde luego de los sistemas de pagos, del papel de los bancos, de la eficacia de las polÃticas monetarias, entre otros. Es razonable que los bancos centrales mantengan una tónica de prudencia en la definición de escenarios de aplicación. Con todo, ha pasado a una fase en la que los experimentos deberÃamos seguirlos ya con algo más que curiosidad. Con independencia de Bahamas, donde la aplicación ya funciona (el «Sand Dólar»), es en China donde los avances en la experimentación con el yuan son mayores, según las últimas informaciones. Junto a las ventajas antes reseñadas los bancos centrales tendrán que garantizar igualmente que la privacidad y, muy especialmente, la inclusión financiera no se ven amenazadas. Y, en todo caso, que existirá una seguridad tecnológica a prueba de ataques y de sucesivas innovaciones digitales. No nos faltarán ocasiones para observar si, efectivamente estamos, ante otra de las grandes transformaciones de la próxima década. Tiene toda la pinta.