Las curvas (de tipos) se mueven

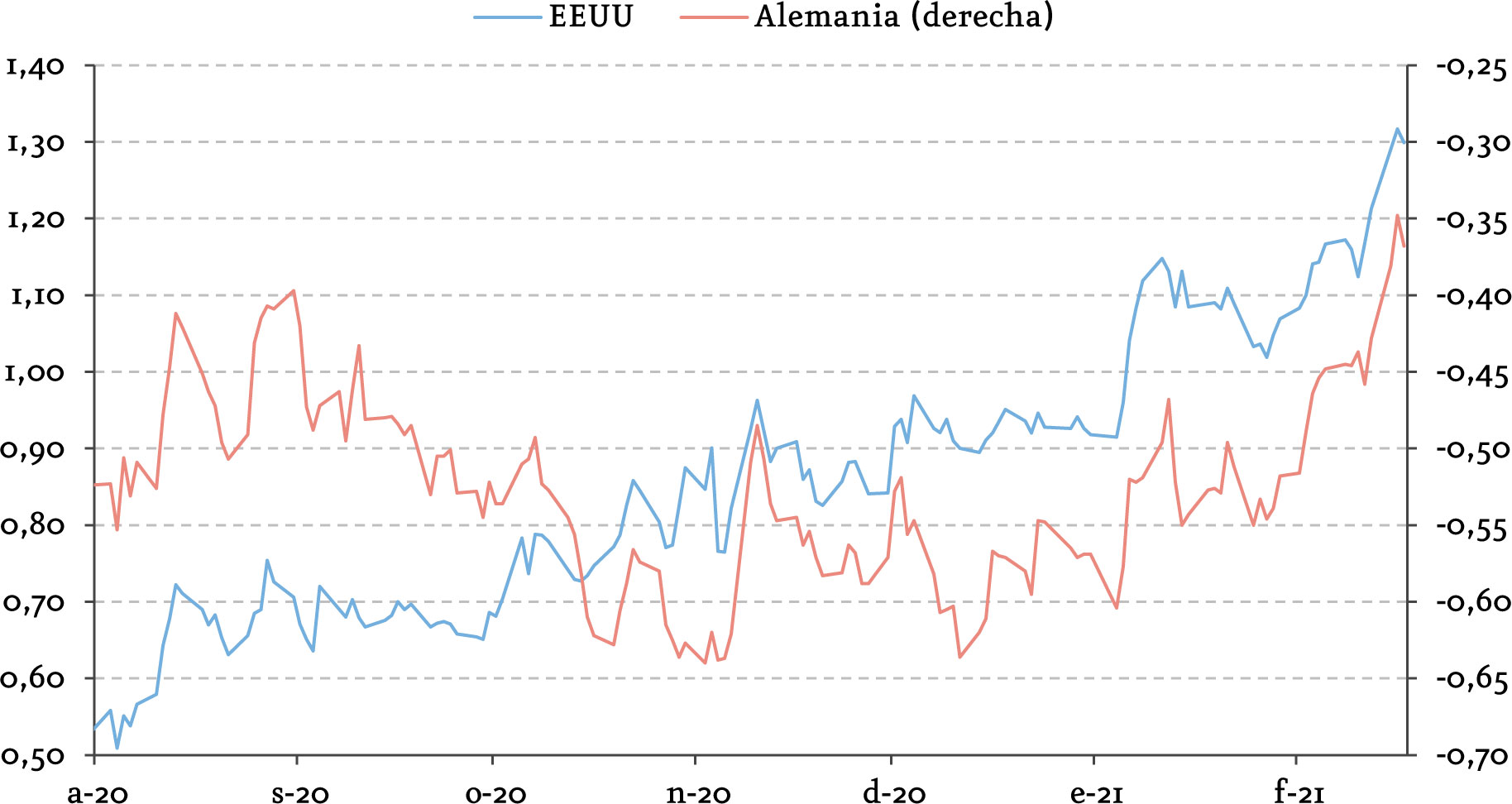

Febrero de 2021 Las curvas se mueven. Y es nuestro deber dotar de alimento analÃtico a los inversores para adaptar sus estrategias ante episodios con potencial de alterar el equilibrio actual.Los tipos de interés a largo plazo, en especial en Estados Unidos, han repuntado de forma relativamente intensa (para los estándares a los que estamos acostumbrados en los últimos años) en las primeras seis semanas de 2021, alcanzando la referencia a 10 años niveles superiores a 1,25%, muy lejos de los 0,75% de finales de octubre pasado. En el caso de la deuda alemana a largo plazo y para el mismo perÃodo, el repunte es muy inferior, lógico si asumimos que la recuperación será menos intensa y rápida en el área euro, aunque también significativo (de -0,65% al actual -0,35%).

El gradual control de la tercera ola de contagios y los avances en el proceso de vacunación, junto con una nueva ronda de fuerte estÃmulo fiscal en aquella economÃa, contribuyen a asentar la expectativa de recuperación económica a medio plazo. Se une a este trÃo de factores la creciente expectativa de que asistiremos a una deriva al alza en la inflación, en principio limitada a los meses del final de primavera e inicio de verano, causada por la acumulación de efectos base y ciertos cuellos de botella en la oferta. Nuestras previsiones apuntan a que el IPC general en EEUU podrÃa alcanzar niveles del 3% en próximos meses, para posteriormente moderar hacia la cercanÃa del 2%. Similar perfil, aunque en niveles inferiores, experimentarÃa la inflación en el área euro.

En paralelo a las alzas en los tipos a largo, la temporada de presentación de resultados empresariales correspondientes al último trimestre de 2020 se ha saldado con un resultado mejor del que marcaba el consenso de analistas. Las expectativas actuales sitúan el crecimiento de beneficios para el S&P 500 en 2021 y 2022 en torno al 25% y 15% respectivamente, siendo estas cifras del 40% y 20% para el EuroStoxx.

La recuperación de los tipos de interés a largo plazo y de las expectativas de crecimiento de beneficios empresariales son dos señales cÃclicas potentes que contribuyen a apoyar el comportamiento de bolsa y deuda corporativa. En las seis primeras semanas del ejercicio, la rentabilidad de las bolsa europea y estadounidense supera el 4% y el tipo de interés de la deuda high yield ha caÃdo hacia la cercanÃa de mÃnimos de los últimos años.

Hasta la fecha, el alza de tipos de interés libres de riesgo se ha producido sólo en los tramos largos y por el componente de compensación por la inflación futura, manteniéndose el tipo de interés real en mÃnimos (cercanos al -1% en Estados Unidos y por debajo del -1,4% para Alemania). El movimiento coincide también con un aumento de las expectativas de evolución de los tipos de intervención de la Fed, en el horizonte de los próximos 3-4 años. De apenas descontar un alza de 25 puntos básicos para los Fed Funds en tres años en octubre pasado, nos situamos hoy en cerca de 70 puntos básicos de subida acumulada en ese horizonte. En un entorno de recuperación cÃclica como la que se espera en Estados Unidos (nuestras previsiones apuntan a un crecimiento del PIB superior al 7% este año, seguido de un registro cercano al 5% en 2022), es lógico que el mercado descuente un proceso de normalización de tipos a medio plazo y exija una mayor compensación ante el riesgo de que la inflación futura sea superior a la descontada hace unos meses. La medida de compensación de inflación exigida por el mercado de deuda del Tesoro de los EEUU a 10 años se sitúa en el entorno del 2,25%, no muy lejos ya de su nivel promedio de la última década.

En todo caso y llegados a este punto, la comunidad inversora comienza a mostrar preocupación por una eventual continuidad del intenso repunte de tipos de interés, que genere fricción con las cotizaciones actuales de la renta variable y el precio de la deuda corporativa de emisores de calidad crediticia especulativa. Preocupa, sobre todo, la posibilidad de que la Reserva Federal adelante en el tiempo el momento en el cual comience a retirar estÃmulos, ya sea subiendo tipos de interés o actuando sobre el tamaño de su balance. El fantasma del episodio de fuerte alza en los tipos de interés de mercado de 2013, conocido como taper tantrum, que derivó en correcciones importantes en bolsas, diferenciales crediticios y castigo a los activos de paÃses emergentes, se pasea por la mente de más de un analista en estas últimas semanas. En aquel momento, los tipos de interés a 10 años de la deuda EEUU repuntaron 140 puntos básicos en apenas cuatro meses.

Las probabilidades de que se produzca un episodio similar son, en nuestra opinión, reducidas. Sin haber llegado a cerrar la brecha de producción es complicado asistir a un alza persistente de la inflación hacia niveles cercanos o ligeramente superiores a los objetivos de los bancos centrales. Más allá, un escenario de cambio estructural en las fuerzas que han deprimido la inflación en las últimas dos décadas nos sigue pareciendo un escenario «de cola». Asumimos como tesis central que La Fed, y sobre todo el BCE, serán muy poco sensibles a un alza coyuntural de la inflación durante la primavera de 2021, y mantendrán su posición actual de polÃtica monetaria, muy acomodaticia. Será en todo caso en 2022-23 y en función de la intensidad de salida del ciclo, cuando las probabilidades de un cambio de signo en la polÃtica monetaria se eleven de forma substancial.

En todo caso, no se puede descartar que el mercado siga exigiendo mayor compensación por inflación a medio y largo plazo, elevando el nivel de llegada de tipos a corto y adelantando el momento en que la Fed cambie su actual mensaje de polÃtica monetaria. Conviene, por tanto, estar preparados. Un análisis histórico de sensibilidad de las cotizaciones de la renta variable a movimientos de los tipos de interés, reales y nominales, muestra que un repunte abrupto y rápido de rentabilidades (superior a dos desviaciones tÃpicas en TIR) podrÃa derivar en cesiones relativamente intensas en la renta variable. Las curvas se mueven. Y es nuestro deber dotar de alimento analÃtico a los inversores para adaptar sus estrategias ante episodios con potencial de alterar el equilibrio actual.