Dinámicas de valor: la influencia del sector inmobiliario en la riqueza de los hogares españoles

Diciembre de 2023

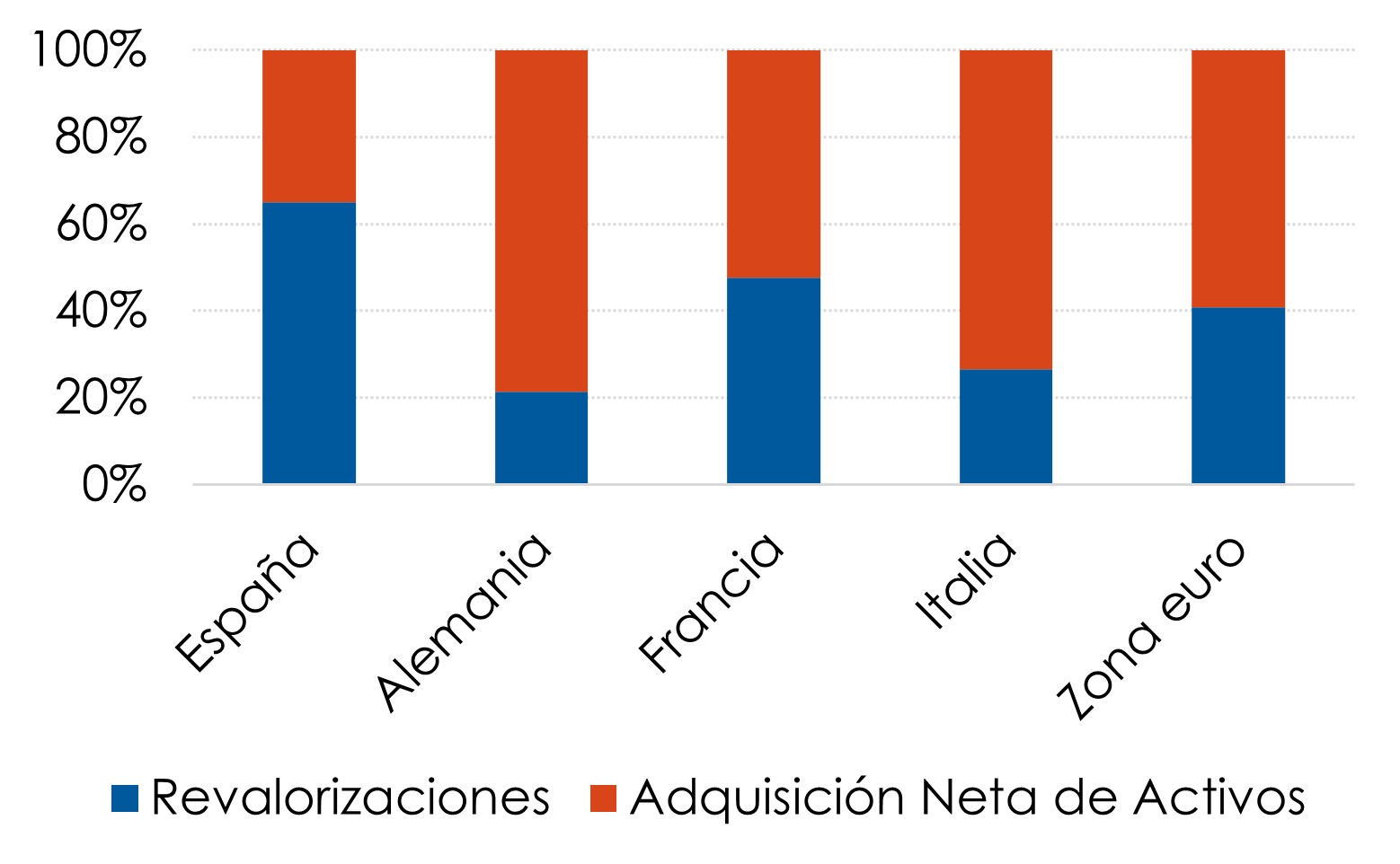

En el panorama económico actual, la vivienda emerge como un pilar fundamental de la riqueza de los hogares. Este artÃculo se centra en analizar cómo la inversión en bienes inmobiliarios contribuye a la acumulación y revalorización de la riqueza familiar, subrayando tanto las oportunidades como los riesgos inherentes a este sector. Esta tendencia a la acumulación de patrimonio inmobiliario es particularmente importante en España, donde el principal determinante de la mejora de la riqueza de los hogares -a diferencia del resto de las grandes economÃas de la Eurozona- han sido las revalorizaciones de estos activos y no tanto la adquisición neta.

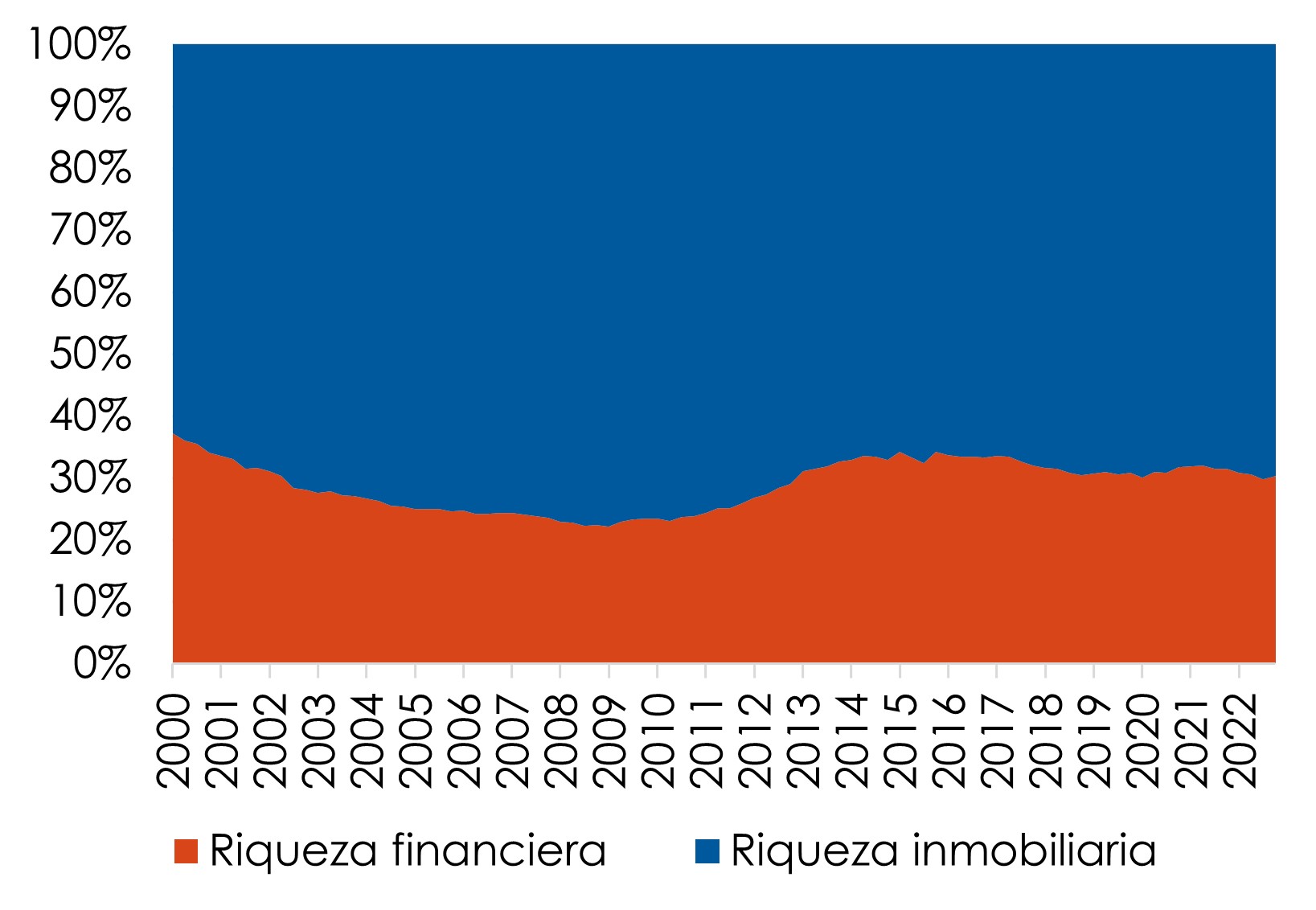

Históricamente, la propiedad inmobiliaria ha sido más que una simple necesidad residencial; se ha transformado en un vehÃculo estratégico para la inversión y el ahorro. Las familias, a lo largo de las décadas, han recurrido a la compra de inmuebles no solo como un medio para satisfacer su necesidad habitacional, sino también como una forma de inversión y ahorro a largo plazo. Este enfoque ha llevado a que una parte significativa del patrimonio neto de los hogares esté vinculada al valor de sus propiedades inmobiliarias. Concretamente, el 60% del patrimonio neto de los hogares españoles estaba representado por bienes inmobiliarios, generalmente, constituidos por viviendas (habitual o secundarias).

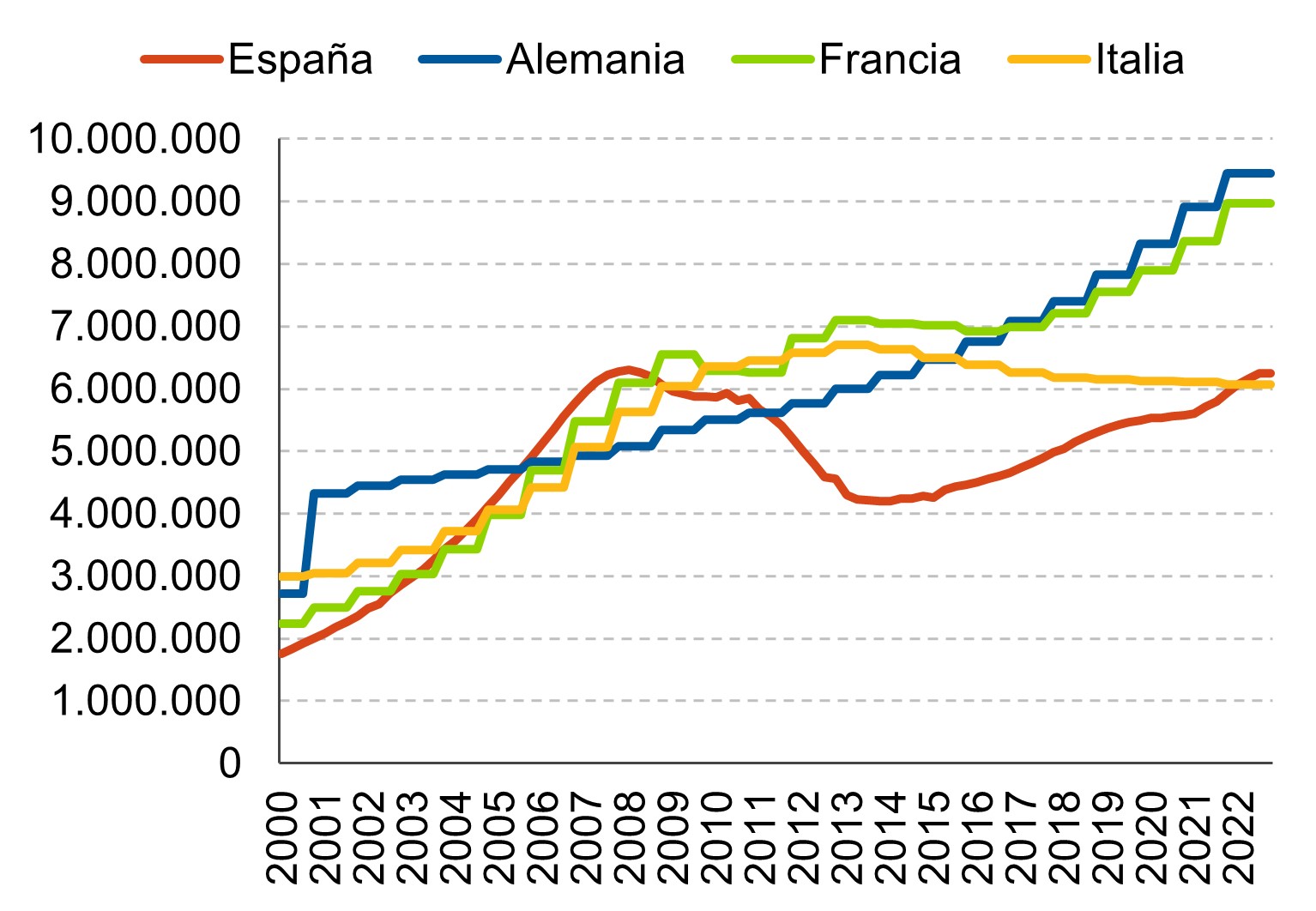

(2000-2022)

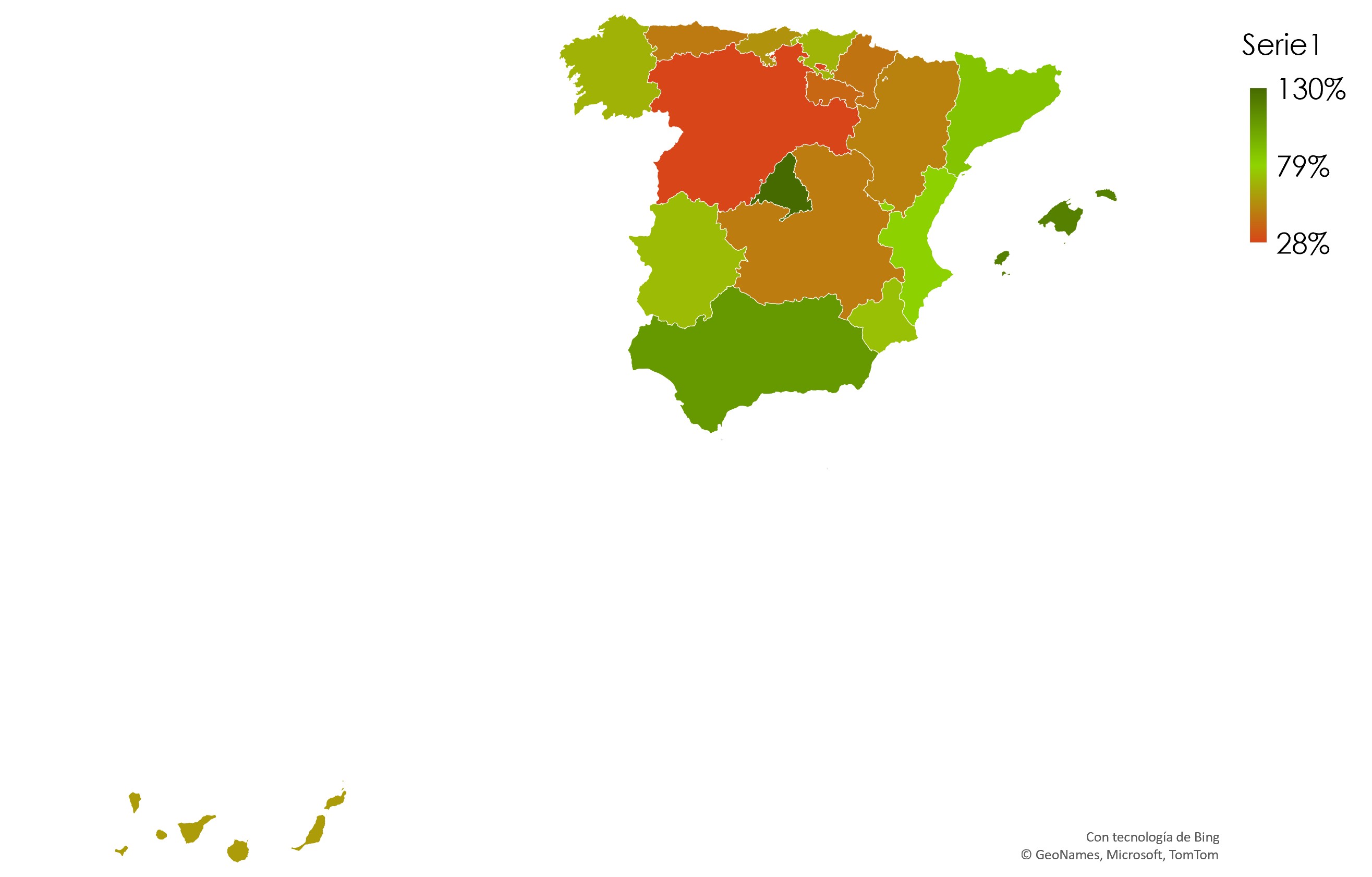

(% total, 2000-2022)

La revalorización de las propiedades inmobiliarias ha sido fruto del incremento del precio de la vivienda a lo largo del tiempo. Este incremento en el valor de las propiedades no solo refleja las dinámicas del mercado - oferta y demanda-, sino también la evolución de otros factores macroeconómicos, como la inflación, las polÃticas monetarias de tipos de interés y las tendencias demográficas. Según el Ministerio de Transportes, Movilidad y Agenda Urbana, los precios de la vivienda en España han experimentado un crecimiento medio anual del 3% desde 2015 hasta 2022. A medida que las economÃas se expanden y las poblaciones crecen, la demanda de vivienda tiende a incrementarse, lo que, en un contexto de oferta prácticamente estable, impulsa los precios de los activos al alza. Además, la ubicación y el desarrollo urbano juegan un papel crucial en determinar el valor de las propiedades. Las áreas con mejor infraestructuras, accesibilidad y servicios han registrado un incremento mayor. En el caso del área metropolitana de Madrid, por ejemplo, este incremento ha sido del 5% medio anual en los últimos cinco años.

Un aspecto crucial para considerar es la evolución comparada de la riqueza inmobiliaria en el tiempo. Los momentos recientes de estrés económico, como la gran crisis financiera iniciada en 2007 o la crisis provocada por la pandemia de la Covid-19 en 2020, afectaron significativamente la valoración de los inmuebles en toda Europa. Este impacto fue particularmente incisivo en el caso de España, donde la evolución del mercado inmobiliario suele estar más afectado por la coyuntura económico-financiera; con un claro impacto en la riqueza de los hogares de nuestro paÃs.

(Millones de euros, 2000-2022)

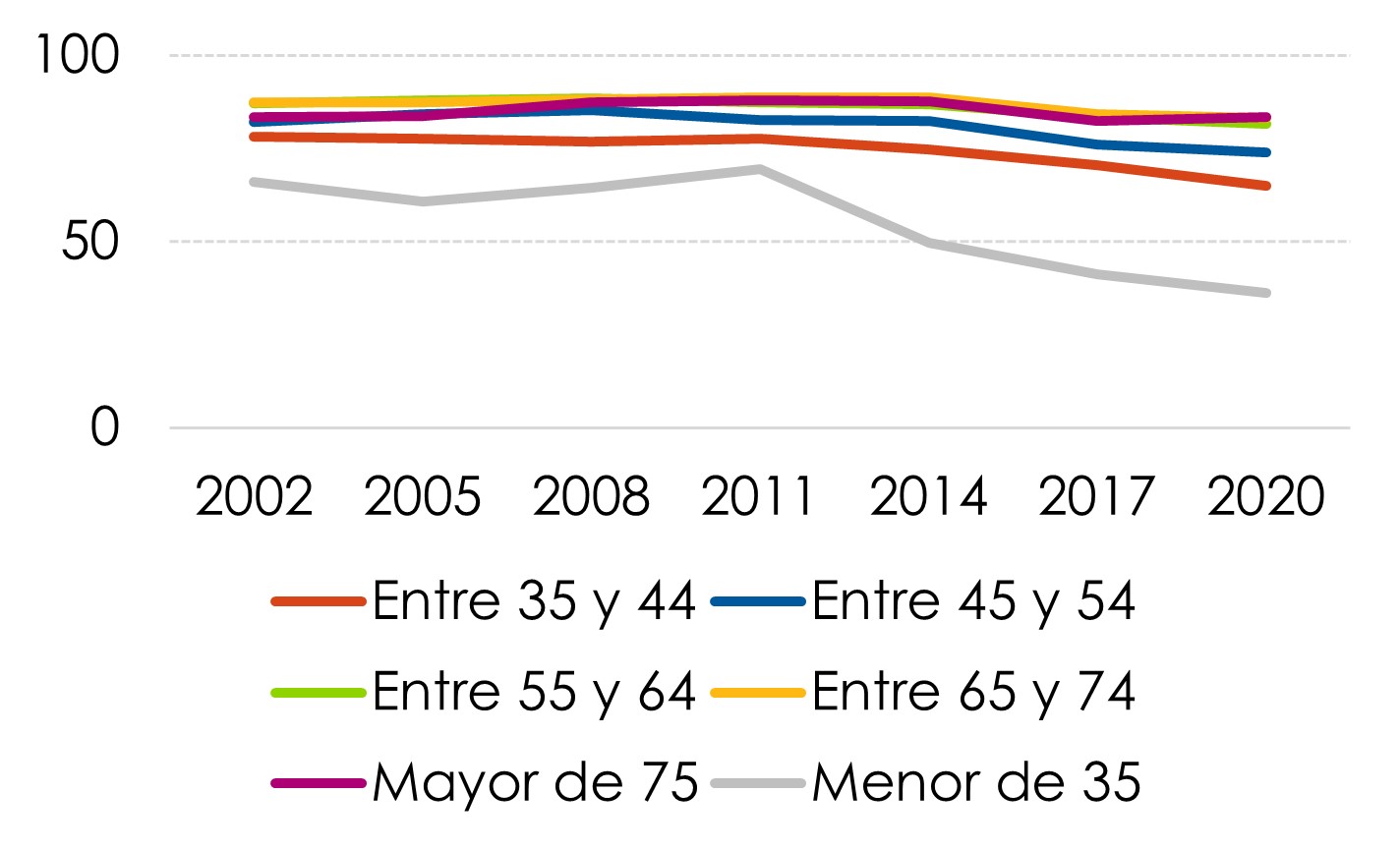

Otro factor relevante es el impacto de la bajada estructural de los tipos de interés, especialmente tras la incorporación de España a la eurozona. Esta tendencia ha beneficiado significativamente al patrimonio inmobiliario, facilitando el acceso a financiación hipotecaria y estimulando la inversión en bienes inmobiliarios. Asimismo, se observan diferencias generacionales en la acumulación de riqueza inmobiliaria. Las generaciones más jóvenes en España han enfrentado un panorama distinto en comparación con las generaciones mayores, lo que se refleja en las dinámicas del mercado inmobiliario y en la distribución de la riqueza entre las generaciones. Sirva de ejemplo que, mientras que casi el 70% de los hogares encabezados por menores de 35 años disponÃan de una vivienda en propiedad en el año 2000, los datos de 2020 revelan que ese mismo porcentaje se ha reducido a la mitad ![]() . Su menor renta y ahorro, junto con las recientes dificultades financieras para acceder a una vivienda en propiedad (elevación de tipos de interés, eminentemente), relega a este colectivo al segmento de alquiler de vivienda como la única opción de habitabilidad disponible en estos momentos. Una situación que les descapitaliza, ya que este colectivo no estarÃa provisto de esta riqueza inmobiliaria como lo estuvieron las generaciones pasadas.

. Su menor renta y ahorro, junto con las recientes dificultades financieras para acceder a una vivienda en propiedad (elevación de tipos de interés, eminentemente), relega a este colectivo al segmento de alquiler de vivienda como la única opción de habitabilidad disponible en estos momentos. Una situación que les descapitaliza, ya que este colectivo no estarÃa provisto de esta riqueza inmobiliaria como lo estuvieron las generaciones pasadas.

Sin embargo, la inversión en inmuebles no está exenta de riesgos. El mercado inmobiliario, al igual que cualquier otro mercado financiero, es susceptible a fluctuaciones y correcciones. Los perÃodos de recesión económica pueden llevar aparejada una disminución significativa en los precios de la vivienda; asÃ, durante la crisis financiera global, los precios de la vivienda en España cayeron un 20% en términos nominales, lo que erosionó considerablemente la riqueza inmobiliaria acumulada por los hogares, especialmente para aquellos cuya riqueza estaba especialmente concentrada en bienes inmobiliarios.

(% var)

(%)

La inversión inmobiliaria también debe considerar factores como la liquidez y la diversificación. A diferencia de otras formas de inversión, los activos inmobiliarios son ilÃquidos, especialmente, en situaciones de estrés económico-financiero. Esto significa que convertir una propiedad en efectivo puede llevar tiempo, lo que podrÃa ser un inconveniente en momentos de necesidad financiera urgente, derivada, por ejemplo, de una pérdida de empleo e interrupción de flujos de renta. Contingencia que, sin embargo, otros activos financieros sà contemplan entre las ventanas de liquidez que ofrecen a sus beneficiarios. Además, la concentración de la inversión en un único activo o mercado puede exponer a los inversores a riesgos especÃficos de ese mercado. Por lo tanto, una diversificación adecuada de la cartera de inversión es crucial, siendo recomendable combinar activos inmobiliarios y otras clases de activos financieros.

Mirando hacia el futuro, el sector inmobiliario sigue siendo una parte vital de la estrategia de inversión y gestión patrimonial de los hogares. Sin embargo, es crucial que los inversores y los hogares adopten un enfoque equilibrado, considerando tanto las oportunidades de apreciación como los riesgos asociados. Mantenerse informado sobre las tendencias del mercado y las polÃticas económicas es fundamental para tomar decisiones de inversión informadas.

En conclusión, el sector inmobiliario sigue siendo un componente esencial en la formación y preservación de la riqueza de los hogares. A pesar de los riesgos asociados, ofrece oportunidades únicas para la acumulación de riqueza y ahorro a largo plazo. Una planificación cuidadosa, una diversificación prudente y unas decisiones informadas pueden ayudar a maximizar los beneficios y minimizar los riesgos en este sector dinámico y vital de la economÃa española.