Retos en la traslaci贸n del repunte del euribor a los tipos de activo y de pasivo

Julio de 2023

El contexto de presi贸n inflacionista iniciado a finales de 2021, acrecentado durante el ejercicio 2022 con el inicio del conflicto b茅lico en Ucrania, ha desembocado en un cambio dr谩stico de la pol铆tica monetaria por parte de los Bancos Centrales que se ha traducido, entre otras medidas, en intensas y r谩pidas elevaciones de los tipos de referencia con el fin de controlar estos niveles de inflaci贸n.

Este cambio de direcci贸n en la pol铆tica monetaria llevaba al euribor 12 meses, principal tipo de referencia en operaciones de cr茅dito bancario, a escalar de forma r谩pida e intensa durante 2022 tras m谩s de cinco a帽os registrando valores negativos. Sin embargo, la traslaci贸n de esta subida a los productos minoristas de activo (cr茅dito) y de pasivo (dep贸sitos) por parte de las entidades bancarias ha sido diferencial, tanto si se realiza una comparativa con los principales sectores bancarios europeos, como si esta comparativa se plantea a otros periodos de subida de tipos de inter茅s.

En t茅rminos de asimetr铆a entre pa铆ses, la diferente traslaci贸n de la subida de tipos al activo y al pasivo de las entidades es, hasta la fecha, m谩s acusada en pa铆ses como Espa帽a y Portugal , frente a otros pa铆ses europeos (Alemania, Francia e Italia) donde esta traslaci贸n ha sido m谩s clara.

En este sentido, Espa帽a y Portugal presentan elementos de car谩cter estructural que podr铆an estar explicando estas diferencias como son unos menores niveles de renta, unos vol煤menes medios de dep贸sitos de la clientela m谩s reducidos -en l铆nea con los menores niveles de renta- y una menor aportaci贸n en t茅rminos de resultados de las comisiones cobradas por la prestaci贸n de servicios bancarios en estos pa铆ses, lo cual incrementa el protagonismo del margen de intereses y, por tanto, de los costes financieros asociados a los dep贸sitos en la generaci贸n del margen b谩sico (margen de intereses + comisiones).

En contraste con otros periodos de subida de tipos de inter茅s, tambi茅n se puede observar c贸mo en el caso de Espa帽a esta traslaci贸n (conocida tambi茅n como coeficiente beta) ha sido menos intensa frente a lo observado en el 煤ltimo periodo de subida de tipos. Para ello, resulta conveniente analizar c贸mo se ha comportado dicha beta en segmentos claves del negocio minorista de entidades bancarias como son el cr茅dito hipotecario y los dep贸sitos a plazo de hogares, en concreto, comparando la beta actual con la observada en el periodo 2005-2008.

Esta comparativa pone de manifiesto efectivamente una traslaci贸n menor y/o m谩s lenta no solo en el caso del tipo de remuneraci贸n de los dep贸sitos, sino tambi茅n en el tipo de concesi贸n de cr茅dito hipotecario como consecuencia entre otros factores de la propia velocidad con la que se ha producido el incremento de los tipos y el impacto que est谩n teniendo sobre el tipo medio de concesi贸n las renegociaciones de operaciones con los clientes, las cuales repuntaban de manera intensa en abril, para mitigar el impacto de la subida de tipos en su capacidad de pago.

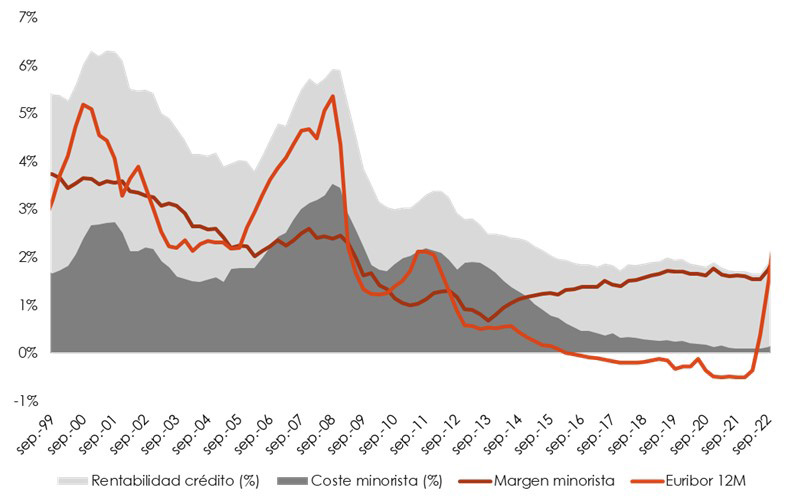

En todo caso, bajo un ejercicio de revisi贸n hist贸rica, se puede comprobar c贸mo el retardo en el reprecio de las operaciones de pasivo con respecto a las de activo es una constante tanto en movimientos de repunte como de descenso de tipos, lo cual se refleja en movimientos paralelos de la rentabilidad media del cr茅dito y del coste medio de los dep贸sitos, como se puede observar en el siguiente gr谩fico, manteniendo una elevada estabilidad en el margen obtenido del negocio minorista.

Porcentaje (%)

Este hecho que se repite hist贸ricamente es el primero de los factores que podr铆a explicar la remuneraci贸n contenida de los dep贸sitos minoristas que se ha observado hasta la fecha. Esta sensibilidad al momento de incorporar la subida de los tipos de inter茅s al coste de los dep贸sitos responde al reprecio progresivo de la cartera de cr茅dito que requiere un periodo, en general, de doce meses para reflejar completamente el nuevo escenario de tipos en la cartera referenciada a tipo variable.

Es cierto que esta traslaci贸n m谩s lenta en los dep贸sitos frente al activo que se pone de manifiesto en el an谩lisis hist贸rico podr铆a verse alterada en caso de un escenario de d茅ficit de liquidez en el que este elemento primase sobre la gesti贸n del margen y de la rentabilidad. En este sentido, a pesar de que el cambio en la pol铆tica monetaria ha llevado al BCE a tomar medidas de drenaje de liquidez del sistema como el cambio de condiciones de las TLTRO (Targeted Long-Term Refinancing Operations), el sector mantiene una posici贸n holgada en un contexto marcado tambi茅n por un escaso o nulo crecimiento del cr茅dito. A esta posici贸n de liquidez, hay que sumar otro factor que no ha contribuido a la traslaci贸n como es la elevada incertidumbre sobre el horizonte temporal en el que los tipos de inter茅s se mantendr谩n en niveles elevados.

En este sentido, el mapa de incertidumbres a resolver por las entidades va m谩s all谩 e incorpora cuestiones tanto coyunturales como estructurales que son claves a la hora de tomar una decisi贸n estrat茅gica de este calado y que estar铆an justificando ese retraso en el incremento de la remuneraci贸n de los dep贸sitos:

- Sensiblidad de la calidad del cr茅dito a la subida de los tipos de inter茅s: La subida de los tipos de inter茅s ha supuesto una presi贸n sobre la capacidad de pago, especialmente, de aquellos clientes en una situaci贸n de vulnerabilidad, obligando a las entidades a realizar una gesti贸n activa de los mismos para evitar un incremento de la morosidad y del coste del riesgo.

- Sensibilidad por la vinculaci贸n del cliente de activo a ofertas de la competencia: El incremento de los tipos ha reactivado la competencia en las operaciones de activo en un intento de captar clientes con operaciones concedidas por otras entidades a tipos significativamente elevados en este contexto.

- Sensibilidad por la concentraci贸n de saldos de dep贸sitos: Aquellas entidades con unos saldos de dep贸sitos muy concentrados (saldos medios elevados) ser谩n susceptibles de sufrir una mayor presi贸n por parte de sus clientes para incrementar la remuneraci贸n de sus dep贸sitos.

- Sensibilidad por otros factores de la cuenta de resultados: El contexto de inflaci贸n y subida de tipos puede dar lugar a impactos adicionales sobre la cuenta de resultados en t茅rminos de mayores gastos de explotaci贸n, as铆 como un mayor coste de capital ante el incremento de la tasa libre de riesgo y la prima de riesgo.