Fiscalidad multinacional revisada

Agosto de 2021 Hasta qué punto las variaciones en los tipos impositivos sobre los beneficios condicionan la dirección y cuantía de las inversiones directas en el extranjero.Las grandes empresas multinacionales estarán a estas horas revisando su estrategia fiscal. Algunas, supongo, habrán iniciado esas tareas cuando intuyeron con razón que finalmente la OCDE (la organización multilateral que elabora las propuestas de normas fiscales internacionales) conseguirÃa un respaldo amplio a sus intenciones de conseguir una tarifa mÃnima de tributación por el impuesto de los beneficios, con independencia de dónde realizaran sus operaciones. Ese es el principal acuerdo que, primero alcanzó el G7 en junio, formalizó y documentó la OCDE una semana más tarde y subrayó el G20, unos dÃas después. Este grupo representa el 60% de la población mundial, el 75% del comercio global y más del 80% del correspondiente PIB. En ese grupo están representados 19 paÃses, y la Unión Europea; España acude como invitada.

Digo que no era difÃcil llamarse a engaño porque desde hacÃa tiempo venÃan denunciándose esas prácticas de ingenierÃa fiscal que permiten a las grandes empresas multinacionales sortear los sistemas fiscales más incómodos y domiciliarse a efectos fiscales en las jurisdicciones más ventajosas. Las prácticas que favorecÃan esa minimización tributaria derivan, en primer lugar, de la existencia de esas jurisdicciones fiscales, de paraÃsos fiscales más o menos reconocidos, que permiten esas ubicaciones. Pero también de prácticas contables no por generalizadas menos cuestionables. Es el caso de la erosión de la base tributaria y transferencia de beneficios, la acotada como BEPS (base erosion and profit shifting): la reducción por diversos métodos de la base imponible y el desvÃo a esas jurisdicciones con tarifas impositivas más bajas que las vigentes en los paÃses en los que llevan a cabo sus operaciones. A nivel mundial, la evasión fiscal desvÃa el 40% de los beneficios extranjeros de las empresas a los paraÃsos fiscales, según Gabriel Zucman.

Las empresas que operan en muchos paÃses pueden establecer sucursales, domicilios fiscales, en aquellos que tienen tasas impositivas corporativas relativamente bajas y declarar ganancias allÃ. El resultado es que pagan menos que las empresas locales de los paÃses en los que llevan a cabo sus actividades. Agravio, desde luego comparativo, pero también absoluto, en la medida en que las haciendas públicas de la mayorÃa de los paÃses se ven perjudicadas por esa desviación a jurisdicciones de conveniencia. Pagan donde las tarifas son más bajas, aunque los beneficios se hayan realizado en otros paÃses. Son prácticas legales y de uso generalizado, pero difÃciles de asimilar, especialmente en un contexto en el que la elevación de los déficit y deuda pública limitan seriamente la actuación de los presupuestos públicos.

El acuerdo tiene como objetivo evitar que esto suceda de dos maneras. En primer lugar, pretende que las empresas paguen más impuestos en los paÃses donde venden sus productos o servicios, en lugar de donde acaben declarando sus beneficios. En segundo lugar, introducir una tasa mÃnima global, la propuesta es del 15%, ayudarÃa a evitar que los paÃses compitan entre sà con tasas impositivas excesivamente bajas. Sin embargo, no todo el mundo está a favor; Irlanda, donde tienen su base europea más de 800 empresas estadounidenses, se encuentra entre los paÃses que aún no han respaldado el acuerdo. La entrada en vigor del mismo será a partir de 2023.

Es un importante paso. Sin embargo, para algunos analistas ese acuerdo no es suficiente. Es el caso de la ICRICT (The Independent Commission for the Reform of International Corporate Taxation), un grupo integrado por personalidades de todo el mundo, académicos incluidos[1] que consideran desde hace tiempo como estrictamente necesario reformar la arquitectura fiscal internacional. Consideran que el acuerdo de la OCDE es una «nueva oportunidad perdida para poner fin a la evasión de las multinacionales y generar ingresos en todo el mundo para apoyar a los gobiernos en su lucha contra la pandemia y la recuperación tras el COVID». Una reforma integral, según el ICRICT, deberÃa permitir gravar los beneficios de todas las multinacionales del mundo en función de sus actividades reales en cada paÃs, siendo los beneficios globales el resultado de tres determinantes : el empleo, las ventas y el volumen de los activos. Otra diferencia no menor es la tarifa del impuesto, del 25% en lugar del 15% propuesto por la OCDE.

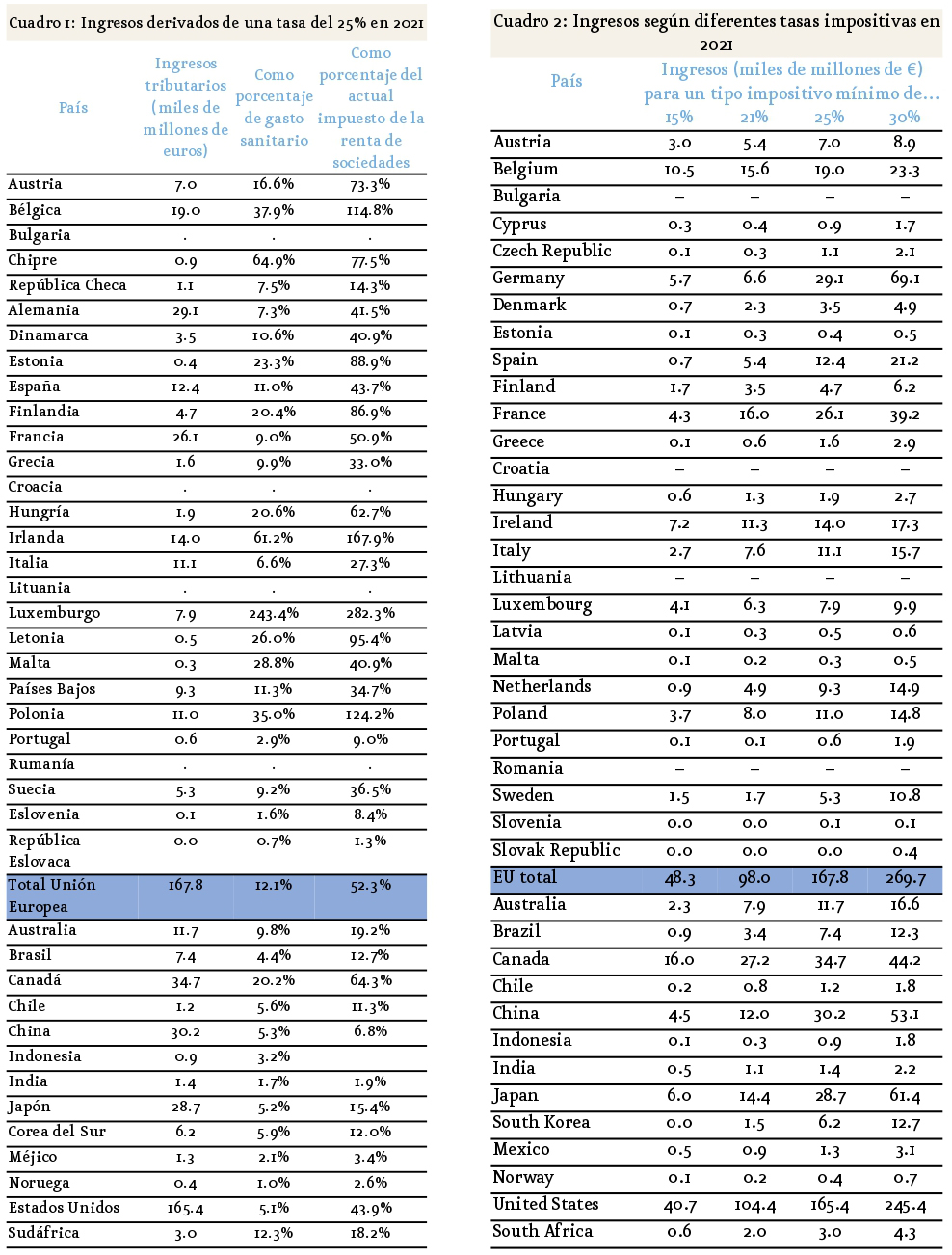

Si el tipo impositivo fuera del 21%, como inicialmente proponÃa la administración Biden, podrÃa generar ingresos tributarios por 640.000 millones de dólares adicionales de las empresas multinacionales cada año. En este esquema, los principales beneficiarios en términos de generación de ingresos adicionales serÃan las haciendas de EEUU, China, Japón, Alemania y Francia. Esa tarifa del 21%, aunque con una distribución más amplia entre paÃses, es la que propone la «Tax Justice Network», incrementarÃa los ingresos impositivos en 103.000 millones de dólares sobre la propuesta de la OCDE. Un tipo mÃnimo del 25% generarÃa ingresos adicionales de 17.000 millones de dólares para los 38 paÃses más pobres del mundo, donde vive el 40% de la población mundial, en contraste con el 15% finalmente decidido.

En un estudio realizado por el Observatorio Fiscal Europeo [2], que dirige Gabriel Zucman, se contemplan diversos escenarios según las tarifas impositivas aplicables. Con un tipo mÃnimo del 21% la UE recaudarÃa unos 100.000 millones de euros más. Pasar del 21% al 15% reducirÃa estos ingresos a la mitad (a 50.000 millones de euros). El cuadro 1, proveniente de ese trabajo, refleja los incrementos en los ingresos por el impuesto de sociedades en 2021, y en la tercera columna lo que representa en relación a los ingresos normales, sin modificaciones normativas, en ese mismo año. En el cuadro 2, también de la misma fuente, describen cómo las variaciones en la tasa mÃnima afectan a los ingresos impositivos.

Sin menoscabo de valorar favorablemente la intención de la OCDE para evitar esos mecanismos de elusión y favorecer la reducción de los paraÃsos fiscales, la gran cuestión de siempre es Hasta qué punto las variaciones en los tipos impositivos sobre los beneficios condicionan la dirección y cuantÃa de las inversiones directas en el extranjero, que son la modalidad de capital que canalizan las empresas multinacionales. Aunque no pueda pasarse por alto, algunos estudios no sitúan la fiscalidad diferencial como el principal factor en la decisión de invertir en un paÃs concreto. Desde luego, en la mayorÃa de las investigaciones disponibles hasta ahora disponen de un peso más importante otros como la calidad de las infraestructuras, la del capital humano o la seguridad jurÃdica. Con toda seguridad, tendremos ocasión de volver a este asunto antes de 2023.

[1]La comisión está presidida por José Antonio Ocampo, e incluye a Eva Joly, Rev. Suzanne Matale, Edmund Firzgerald, Leonce Ndikumana, Irene Ovonji-Odida, Javati Ghosh, Kim Jacinto Henares, Ricardo Martner, Gabriel Zucman, Magdalena Sepúlveda, Thomas Piketty, Wyne Swan y Joseph Stiglitz.

[2]Collecting the tax deficit of multinational companies: simulations for the European Union. EU Tax Observatory. Junio 2021