El atractivo de los fondos de deuda en la era «post-covid»

Octubre de 2020

El drástico impacto en la economÃa provocado por la pandemia del coronavirus ha marcado fuertemente el entorno actual de financiación. Al igual que sucedió con la crisis financiera de 2008, se está produciendo un proceso de dislocación financiera entre bancos y financiadores alternativos. En este caso, las entidades bancarias están priorizando su actividad en proveer liquidez a corto plazo a compañÃas solventes a cierre de 2019 en las que ya tenÃan exposición previa, fomentado por el cumplimiento de los requisitos impuestos por las autoridades públicas para resultar elegible en sus lÃneas de apoyo a la financiación empresarial en el contexto del COVID-19.

AsÃ, actualmente el dinero bancario «nuevo» se está focalizando principalmente en compañÃas cuya situación no sea compleja y sus necesidades de financiación sean a corto plazo, dejando a un lado la demanda de financiación del resto del tejido empresarial. En este entorno, el papel de financiadores alternativos de deuda como complemento en las necesidades de financiación de las corporates ante la reducción del riesgo concedido por las entidades bancarias va a tomar un papel relevante en los próximos meses.

Deuda mezzanine y unitranche en empresas maduras

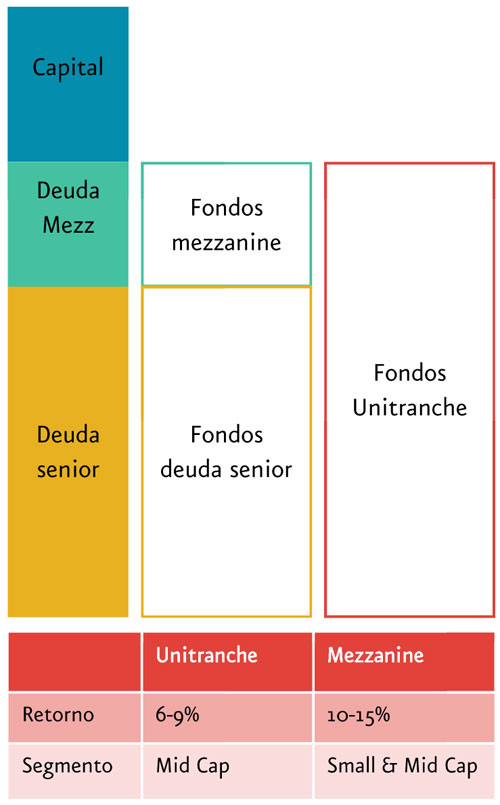

Entre los fondos que ocuparán un papel más destacado en el corto plazo se encuentran los fondos de deuda mezzanine y unitranche.

La deuda mezzanine es un tipo de deuda subordinada a la deuda senior, tanto en garantÃas como en plazo, y que permite un apalancamiento extra sobre la deuda senior, generalmente en 1x-1,5x EBITDA. Su mayor coste financiero (EURIBOR + 10%-15%) y la exigencia de un puesto en el consejo de administración de la empresa prestataria, aun como mero observador, se ven compensados por la gran flexibilidad que aportan sus instrumentos, los cuales se adaptan a las necesidades concretas de la compañÃa, asà como a la generación de flujos, tanto en plazo (tÃpicamente 5-7 años), como en tipo de amortización bullet (devolución del principal al final del perÃodo), pago de intereses (gran parte de los mismos son capitalizables a vencimiento, en lugar de su pago en cash) y menor tiempo de formalización de la concesión.

Por su parte, la deuda unitranche es un tipo de financiación que combina deuda senior con deuda subordinada en un único instrumento de deuda.

Venture debt como alternativa de financiación en start-ups

El venture debt es un instrumento hÃbrido que combina deuda y capital y que se postula como una financiación alternativa cada vez más demandada en start-ups y en empresas en crecimiento que todavÃa no generen flujos de caja positivos o que no cuenten con activos relevantes para utilizar como garantÃa. Este target de mercado no se encuentra cubierto, o se encuentra cubierto con grandes limitaciones, por las entidades financieras, las cuales suelen exigen garantÃas, flujos de caja positivos e histórico de actividad.

Se trata, por tanto, de un complemento a la financiación de capital otorgada por el venture capital, incrementando la recaudación obtenida en las primeras rondas de financiación, a la vez que permite minimizar la dilución de los accionistas a cambio de ciertas garantÃas o derechos de compra de acciones que compensan el mayor riesgo de la operación (warrant).

La minimización de la dilución de los accionistas resulta especialmente destacable en el entorno covid en el que nos encontramos, ya que permite evitar valoraciones del negocio deprimidas que diluirÃan, aún más de lo previsto en una situación normalizada, la participación accionarial de los accionistas promotores.

En concreto, es práctica habitual que el fondo de venture debt solicite opciones sobre acciones de la compañÃa solicitante de la deuda en el entorno del 20%-30% del valor del préstamo (equity kicker), lo que significa que un porcentaje del valor nominal del préstamo puede convertirse en acciones al precio por acción estipulado (generalmente, el de la última ronda de financiación cerrada o el de la siguiente ronda de financiación con descuento).

Para su concesión, el fondo exige un respaldo de otro inversor, tal como un business angel o un fondo de capital riesgo, dado que solo toman una participación minoritaria en la compañÃa. Como caracterÃsticas principales: i) el plazo de concesión del préstamo suele ser de 3-5 años; ii) generalmente se aplica un perÃodo de carencia en la amortización del principal; iii) el tipo de interés exigido suele rondar el 10%; y iv) la rentabilidad para el fondo puede llegar a niveles del 20% o superiores si la compañÃa tiene éxito a través de la ejecución del warrant. La devolución del préstamo puede provenir tanto de la propia generación de caja futura de la compañÃa como de la refinanciación de la deuda mediante otra ronda de capital o financiación bancaria, una vez que la compañÃa sea más sólida.

Respecto a sus usos, existen diferentes modalidades de venture debt, como la modalidad de expansión (utilizada para operaciones de fusiones y adquisiciones o para la financiación de crecimiento), la modalidad de financiación de cuentas por cobrar o la modalidad de financiación de equipos.

Aunque no existe limitación sectorial para el acceso a venture debt, sà que existe un foco especial en la tipologÃa de proyectos digitales y escalables. En concreto, se trata de un tipo de financiación particularmente utilizada por empresas de base tecnológica en sus etapas iniciales. Facebook, YouTube, Uber, Square, Box o Airbnb son un claro ejemplo de ello. En el ámbito nacional, existen tres players con actividad en España: Inveready, Zubi Labs y Sabadell Venture Capital.

El potencial a futuro para esta tipologÃa de fondo es claro y auguramos una dinámica muy activa en el corto y medio plazo.