Mercados y virus

Febrero de 2020 Adoptar un sano escepticismo parece la opción más sensata.Las semanas finales de 2019 y los primeros quince dÃas de 2020 se caracterizaron por la combinación de un flujo de noticias macro positivas y la reducción de los elevados y permanentes niveles de incertidumbre relacionados con la guerra comercial entre China y EE.UU., y el Brexit. La caÃda de la incertidumbre, en un entorno de muy laxas condiciones monetarias y financieras, permitÃa algo más de tracción cÃclica tras un año 2019 en que el pulso cÃclico global sufrió de forma intensa. La reacción de los mercados a la continuidad de la mejora en los Ãndices de sorpresas económicas fue notable, y caracterizada por la consolidación de niveles de rentabilidad alejados de los mÃnimos del verano pasado, una recuperación de pendientes en las curvas de tipos y retornos positivos en activos de mayor componente de riesgo como bolsa y crédito corporativo de baja calidad. La comunidad analÃtica, aun teniendo muy presente que hay factores estructurales que impiden asistir a una intensa recuperación de la actividad acompañada por un alza substancial de las expectativas de inflación a medio plazo, sà comenzó a orientar su escenario alternativo hacia un mayor optimismo. Incluso el BCE, en la comparecencia de Lagarde tras el Consejo de Gobierno del 23 de enero, reconocÃa que el balance de riesgos, aun estando orientado a la baja, mejoraba respecto a la situación de final del año pasado.

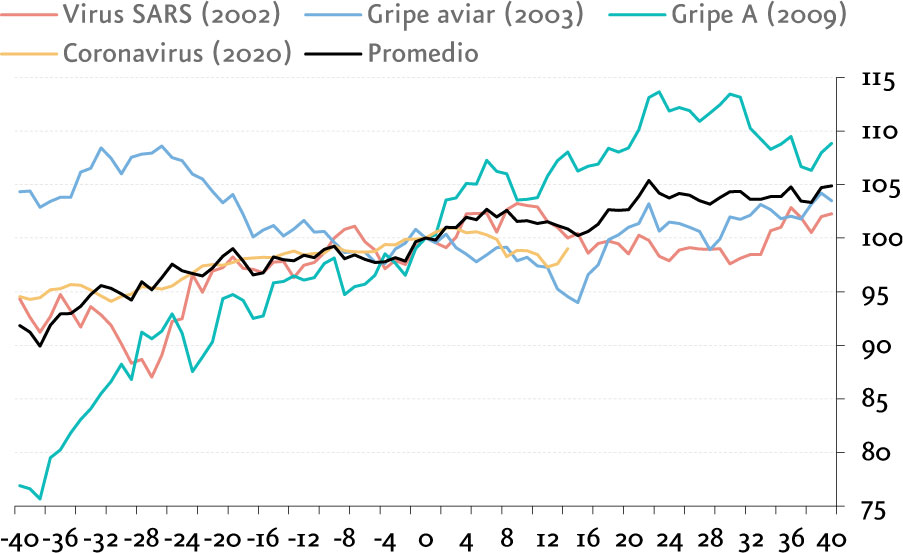

La mejora de sentimiento ha durado hasta la aparición del primer shock no previsto: el conocimiento de un brote de nuevo coronavirus en China a mediados de enero, que trae a la memoria los pasados episodios de la gripe aviar, la gripe A y el SARS y el impacto que tuvieron sobre la actividad económica y su reflejo en las variaciones en el precio de los activos negociados en los mercados financieros (tipos de interés, bolsas y precio de materias primas).

El impacto económico potencialmente derivado de una crisis sanitaria es muy difÃcil de estimar, pues depende principalmente de dos factores. En primer lugar, del impacto sobre la confianza de los agentes, que está Ãntimamente ligado a la extensión del contagio y, sobre todo, a la mortalidad asociada a la enfermedad y la posibilidad de obtener una vacuna con mayor o menor rapidez. El segundo factor, de las medidas de control y contención del contagio que las autoridades de los paÃses afectados adopten, que por lo general implican lÃmites al movimiento de las personas. En relación a este segundo factor, cuanto mayor sea la relevancia del paÃs o paÃses afectados en términos de aportación al PIB global y más intenso sea su rol en las relaciones comerciales globales, mayor será el potencial impacto económico negativo.

Con la información disponible a inicios de febrero, la extensión del contagio es muy limitada y decreciente fuera de China, y la tasa de mortalidad es muy reducida (cercana al 2%). Son dos datos relevantes que invitan a desterrar los temores a una pandemia global. En todo caso, las medidas de control y aislamiento tomadas por las autoridades chinas son muy relevantes, y a diferencia de las crisis sanitarias de 2002 y 2003, el peso de la economÃa China en el PIB mundial se ha duplicado (19% frente a 8%). La fuerte reacción de las autoridades, que incluye también estÃmulos como la rebaja del tipo de remuneración de las reservas y la inyección de liquidez por parte del banco central, no hace sino confirmar la necesidad de reducir al mÃnimo el riesgo de que la situación creada por el coronavirus termine por desequilibrar estructuralmente a la economÃa de este paÃs.

Las primeras estimaciones de impacto hacen referencia a una reducción del crecimiento del PIB chino para 2020 de 0,6 décimas frente al escenario base, con un impacto negativo concentrado en la primera mitad del año que parcialmente se compensarÃa en la segunda gracias a la introducción de estÃmulos monetarios y fiscales. A nivel global, se maneja como escenario más probable un impacto de una o dos décimas a la baja en el crecimiento mundial.

(base 100 en dÃa de alerta)

A pesar de que la volatilidad ha hecho acto de presencia en las principales variables financieras a partir de la segunda quincena de enero (afectando con más intensidad a los sectores de ocio y transporte, recursos naturales y lujo, lógicamente los más afectados) por ahora no puede decirse que el mercado esté emitiendo señales de una intensa preocupación y sà que está siguiendo el mismo patrón de episodios anteriores, en los que más allá de vaivenes de corto plazo y moderada intensidad, las tendencias anteriores al shock se mantuvieron intactas. Puede que sea demasiado pronto para extraer esa misma conclusión, y que adoptar un sano escepticismo sea la opción más sensata.