Los bancos centrales ante las divisas digitales

Septiembre de 2019

Desde la aparición de bitcoin en 2008, pero con una mayor intensidad desde su salto a la fama en 2017, el número de criptodivisas en el mercado ha crecido de manera exponencial, a pesar de la elevada volatilidad que presentan en sus precios. Son ahora más de 5.500 las criptodivisas que están en marcha y se trata, en su principal mayorÃa, de iniciativas privadas. Si bien es cierto que, como hemos mencionado en artÃculos anteriores en estas mismas páginas, parece improbable que estas criptodivisas puedan llegar a sustituir al dinero fiduciario, sà sientan un importante precedente a través de la tecnologÃa que presentan: blockchain.

Esta disrupción tecnológica con amplios potenciales para el sistema financiero, además de la creciente atención por los activos digitales privados, ha llevado a que los bancos centrales empiecen a investigar las posibilidades de emitir las que se conocen como divisas digitales emitidas por bancos centrales (CBDC por sus siglas en inglés). En esta serie de artÃculos que se inicia, destacaremos qué son estas CBDC, asà como las formas que podrÃan adoptar y las potenciales consecuencias y cambios que podrÃamos esperar en el futuro.

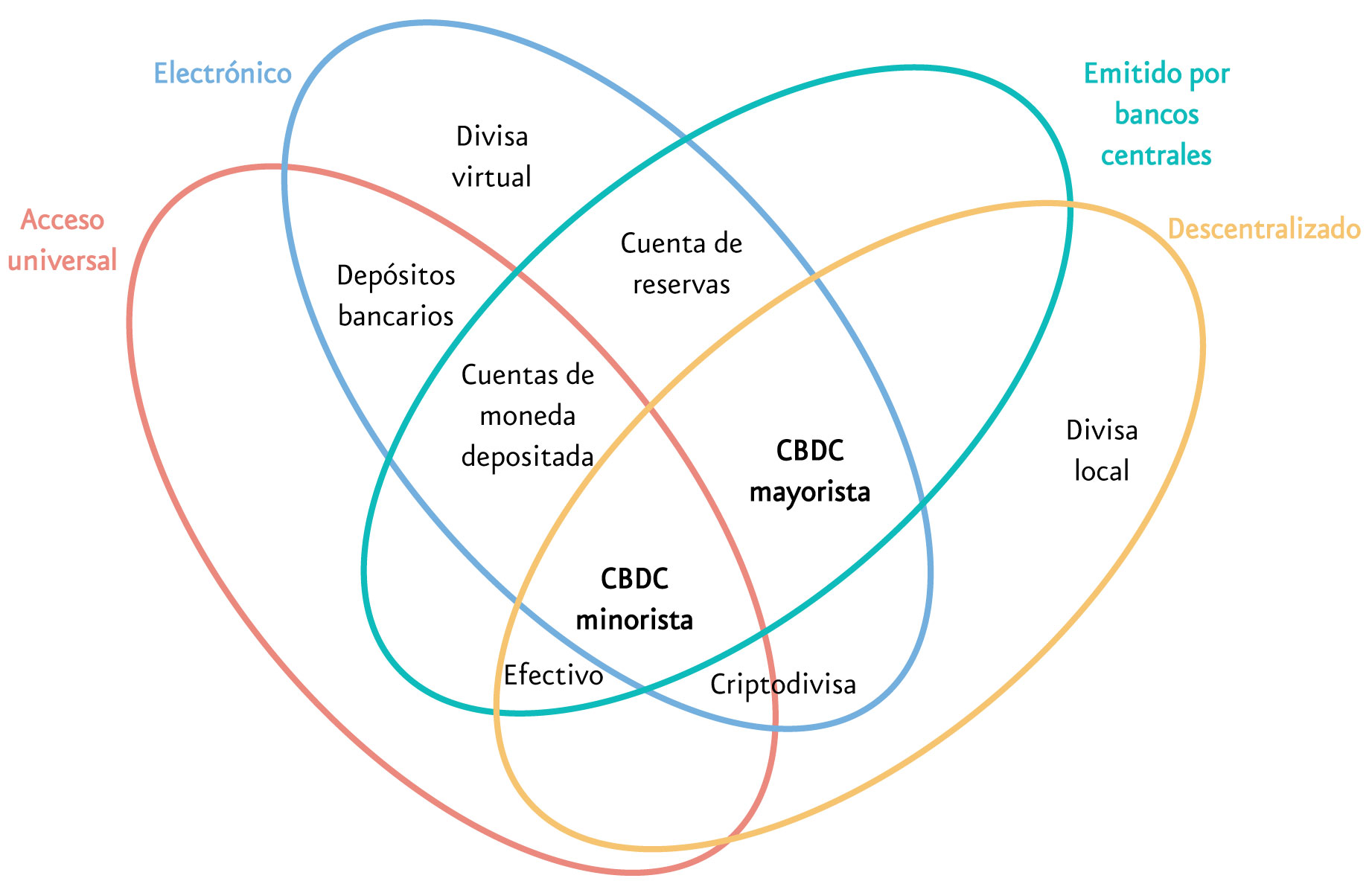

En definitiva, las CBDC se podrÃan considerar un nuevo pasivo de los bancos centrales, siendo una nueva forma de dinero digital. Para poder ubicar esta nueva forma de medio de cambio, el BIS ha presentado una nueva taxonomÃa del dinero, representada por cuatro pétalos, que representan una caracterÃstica del dinero. Estas caracterÃsticas son:

- El emisor podrá ser el propio banco central o un ente privado.

- La accesibilidad estará determinada en función de si es un tipo de dinero que se podrÃa utilizar de forma universal o estarÃa restringido a agentes concretos.

- La forma que podrÃa adoptar serÃa fÃsica o digital.

- El mecanismo de transferencia, en función de si se necesitarÃa de un intermediario (sistema centralizado) o se pudiera articular entre pares (descentralizado).

En este contexto, podrÃamos definir las CBDC como una especie de efectivo digital. Técnicamente, podrÃa tratarse de una forma de dinero digital que podrÃa intercambiarse de forma descentralizada entre las partes intervinientes sin necesidad de un intermediario central. Esta última serÃa la caracterÃstica básica que distinguirÃa las CBDC de otras formas de dinero digital emitido por estas instituciones, como son las cuentas de reservas, cuyo intercambio se produce de forma centralizada en cuentas del propio banco central.

Pero hay otras caracterÃsticas clave en las CBDC que pueden ser fundamentales a la hora de analizar el impacto que puedan tener en la polÃtica monetaria o la estabilidad financiera. Una de ellas será la disponibilidad. Ahora mismo, las cuentas de reservas sólo están disponibles en el horario en que el banco central opera, que no es 24/7. Si el objetivo final de las CBDC fuera sustituir al efectivo, serÃa necesaria que la accesibilidad fuera absoluta. De igual modo, la posibilidad de que estas divisas digitales puedan mantener el anonimato que permite el efectivo es fuente de discusión, dentro del marco de la prevención de blanqueo de capitales y financiación de terrorismo frente a la privacidad. Por último, otro de los grandes debates que subyace en los estudios de estos activos es la posibilidad de que generen intereses (que podrÃan ser tanto positivos como negativos) y cuál serÃa esa estructura de tipos de interés. Esto podrÃa incentivar o desincentivar la demanda de divisas digitales frente a otros pasivos del banco central.

En este marco, los estudios de los bancos centrales se centran en las peculiaridades y consecuencias que podrÃan tener dos tipos de CBDC, cuya diferencia serÃa la accesibilidad: las CBDC mayoristas frente a CBDC de uso general. En próximos artÃculos de esta nueva serie analizaremos las potenciales consecuencias para el sistema financiero tal y como lo conocemos hoy en dÃa, pues, aunque parece que no sea una realidad cercana (según una encuesta del BIS lanzada a los principales bancos centrales del mundo, la gran mayorÃa - más de un 60% de todos ellos - piensa que las CBDC podrÃan no ser una realidad hasta dentro de más de 6 años), merece la pena anticipar sus consecuencias.

Nereida González es consultora del área de Mercados de Afi.

Nereida González es consultora del área de Mercados de Afi.