Normativa PRIIP, ¿éxito o fracaso?

Febrero de 2019

La protección de los inversores minoristas es una de las metas que persigue la regulación de la UE sobre servicios financieros. Una de las acciones ha sido la aprobación del Reglamento (UE) nº 1286/2014 y Reglamento delegado (UE) nº 2017/653, ya en vigor para algunos productos desde 2018, y que obliga a presentar a inversores de buena parte de los productos de inversión un nuevo documento, el KID (Key Information Document).

Aumentar la transparencia con el inversor final, además de facilitar la compresión y la comparabilidad de las principales caracterÃsticas, riesgos y costes de estos productos, es la finalidad que persigue esta normativa, pero, ¿se han conseguido estos objetivos? ¿A qué productos aplica?

Esta normativa europea se aplica sobre los productos empaquetados de inversión dirigidos a minoristas en Europa, asà como los productos de inversión basados en seguros. En el entorno financiero, estos productos reciben el nombre de PRIIP (Packaged Retail and Insurance-Based Investment Products). Producto empaquetado es aquel en el que el inversor toma posición en ciertos instrumentos, pero no a través de la inversión directa en esos instrumentos sino a través de un vehÃculo como puede ser por ejemplo un fondo de inversión, un Unit-Linked o un derivado (forward o seguros de cambio, swaps, etc.) En esta ocasión focalizamos nuestro análisis en los instrumentos derivados o vehÃculos de inversión sin entrar en las particularidades de los componentes de seguros que incluyen algunos de esos productos.

El vigente reglamento sobre PRIIP exige a los productores de esta clase de instrumentos que presenten al potencial inversor minorista, como información precontractual, el documento de información estandarizado denotado KID. La entrega de este documento se debe realizar con suficiente antelación a la adquisición del producto. Además, esta información precontractual, que no debe exceder un máximo de tres páginas, tiene como objetivo informar al inversor de forma clara y sencilla de las caracterÃsticas del producto, los riesgos que asume por la contratación del mismo, asà como exponer los posibles escenarios futuros y los costes totales que asumirá. Todo ello se presenta siguiendo unas directrices técnicas objetivas fijadas a un nivel de detalle elevado en la propia normativa que persiguen también facilitar la comparabilidad de instrumentos similares empaquetados por diferentes productores. Como adelantábamos, la norma busca estandarizar esta información pre-contractual, de forma que, es la propia regulación la que dictamina no solo la forma y contenido del documento sino también su metodologÃa de cálculo. Pero, dada la amplia casuÃstica de productos que abarcan los PRIIP, la estandarización metodológica dificulta la claridad, facilidad de entendimiento o utilidad de la información en parte de los productos afectados.

Dos ejemplos de metodologÃas de cálculo impuestas por la norma claramente cuestionables son las relativas a los cálculos de posibles escenarios a futuro y costes esperables.

Cuestionamiento metodológico de los posibles escenarios a futuro

Al respecto de posibles escenarios a futuro hay un claro conflicto de principios metodológicos entre:

- Considerar estrictamente que «resultados pasados no garantizan rendimientos futuros» y tratar igual, al respecto de expectativas a futuro, a todos los activos o vehÃculos de inversión; y

- Distinguir con unas mejores expectativas a aquellos que han demostrado un desempeño mejor en los últimos años.

(%)

El primer principio es más comúnmente aceptado en el ámbito de medición de riesgos financieros, mientras que en el ámbito del negocio de gestión de activos hay gran aceptación del segundo principio. No vamos a opinar aquà al respecto.

La norma, quizás queriendo adaptarse a las diferentes sensibilidades, ha optado por usar un diferente principio en diferentes cálculos de escenarios del KID.

En el escenario de tensión la metodologÃa parte del primer principio y en los escenarios estándar (favorable, moderado y desfavorable) se adopta el segundo principio. Sobre esto sà opinamos aquÃ: la confusión que esto induce al receptor del KID al intentar interpretar los escenarios mostrados en el KID está servida.

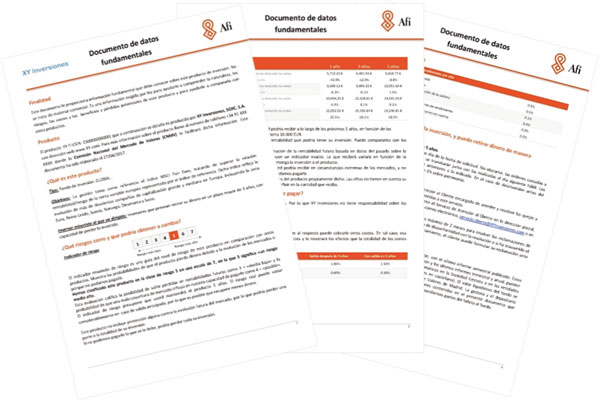

Como ejemplo de las consecuencias de esta metodologÃa, analizamos los escenarios que se obtienen en los KID de derivados, en particular en los swaps de tipos de interés ligados al Euribor. El descenso continuado de los tipos de interés del euro, captado en la ventana muestral de cinco años de historia indicada por la norma para la elaboración de los escenarios, se proyecta al futuro con la metodologÃa B. Esto provoca como resultado unos escenarios que en el mejor de los casos (escenario favorable) muestra pérdidas (valores negativos) para swaps donde la rama fija es la de pago. Estos escenarios desaniman claramente a quien los observe, que bien pudiera ser una empresa con consideración de minorista que busca utilizar un swap como cobertura de riesgo de tipos de interés de su deuda.

| Importe nominal de 10.000 euros Escenarios | 1 año | 3 años | 5 años | |

|---|---|---|---|---|

| Fuente: Afi. | ||||

| Escenario de tensión | Lo que puede recibir o pagar una vez deducidos los costes (EUR) | -482,82 | -542,94 | -547,37 |

| Beneficio/Pérdida medio sobre importe nominal cada año (%) | -4,83 | -1,8 | -1,09 | |

| Escenario desfavorable | Lo que puede recibir o pagar una vez deducidos los costes (EUR) | -445,33 | -542,94 | -547,37 |

| Beneficio/Pérdida medio sobre importe nominal cada año (%) | -4,45 | -1,81 | -1,09 | |

| Escenario moderado | Lo que puede recibir o pagar una vez deducidos los costes (EUR) | -363,35 | -500,08 | -515,65 |

| Beneficio/Pérdida medio sobre importe nominal cada año (%) | -3,63 | -1,67 | -1,0 | |

| Escenario favorable | Lo que puede recibir o pagar una vez deducidos los costes (EUR) | -242,62 | -425,1 | -465,44 |

| Beneficio/Pérdida medio sobre importe nominal cada año (%) | -2,43 | -1,42 | -0,93 | |

Adicionalmente se puede observar que el escenario de tensión, que aplica la metodologÃa A, no obtiene mayores riesgos que el escenario estándar desfavorable en plazos largos, es más, obtiene menores riesgos. La propia normativa, consciente de esta incongruencia, indica que en estos casos se sustituyan los resultados del escenario de estrés por los obtenidos con el escenario desfavorable.

Cuestionamiento metodológico de los posibles costes a futuro

Otro ejemplo donde vemos lugar a la mejora es el cálculo de los costes accesorios para fondos de inversión. En el caso de fondos con comisión de éxito en los que en los últimos cinco años no se hayan cobrado, se indicará un coste accesorio nulo como estimación a futuro, si bien, este coste es totalmente incierto ya que, si el fondo tiene en el futuro un suficientemente buen rendimiento, se le cobrará la comisión pertinente al inversor.

Hemos citado un par de ejemplos, pero son muchos los aspectos con margen de mejora de esta normativa (más que entendible pues la materia es compleja y el ámbito de actuación muy amplio). Por ello, la Comisión Europea tiene previsto publicar una revisión de la misma a finales de 2019, en la que el sector espera modificaciones relevantes sobre la misma.

Pero no solo la norma posee puntos de mejora, los productores también han identificado los suyos y dedicado muchos recursos en este primer año de puesta en marcha: revisión de nueva información a almacenar en sus bases de datos, desarrollo de aplicativos de cálculo y de gestión documental, asà como formación técnica especÃfica a sus equipos.

Un ejemplo de falta previa de información es la necesaria para el cálculo de los costes transaccionales en productos de inversión: este cálculo se fundamenta en realizar una media (según las directrices marcadas en el reglamento) de los costes incurridos por los productores en los últimos tres años como consecuencia de realizar la compra y venta de activos subyacentes en la gestión de la inversión. Para poder llevar a cabo este cálculo según las fórmulas normativas es necesario tener almacenados los diferenciales entre el precio de mercado en el momento de la decisión de compra o venta y el precio final de ejecución. Esta información no se solÃa almacenar de forma completa.

Asimismo, esta normativa posee una fuerte base matemática-financiera-computacional en la que se requiere de conocimientos técnicos no despreciables para poder llevarla a cabo. Es esta última razón la causa de que muchas entidades hayan decidido externalizar en especialistas como Afi la elaboración de los KID.

En definitiva, estamos ante una normativa cuyo objetivo es la protección vÃa una mejor información que facilita la comparabilidad entre estos productos empaquetados y su transparencia con el inversor minorista y que en segunda derivada debiera ayudar a la recuperación de la confianza del consumidor en el sector financiero. ¿Ha logrado todos sus objetivos? Claramente aún no. ¿Significa un paso adelante? Claramente sÃ.

José MarÃa Contreras es consultor del área de Finanzas Cuantitativas de Afi.

José MarÃa Contreras es consultor del área de Finanzas Cuantitativas de Afi.

Ãngel Moreno Caso es Socio de Afi, área de Finanzas Cuantitativas de Afi.

Ãngel Moreno Caso es Socio de Afi, área de Finanzas Cuantitativas de Afi.