Opcionalidad abierta

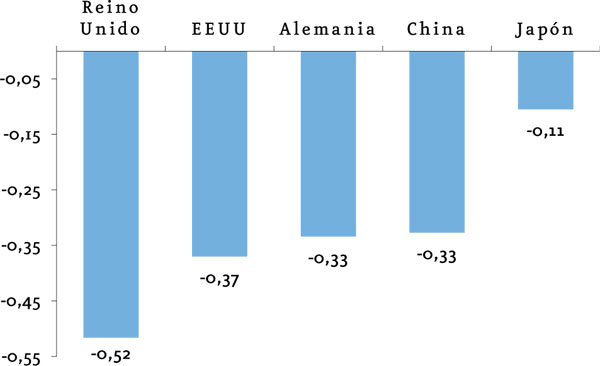

Diciembre de 2018 Hasta ahora la Fed y el BCE habÃan sido bastante insensibles al comportamiento de los activos financieros.El mensaje de la curva de tipos es evidente. La caÃda en las TIR a 10 años de los principales mercados desarrollados, además de China, es muy intensa desde octubre y sitúa estas referencias en sus niveles mÃnimos desde hace muchos meses. El movimiento refleja tanto una menor compensación por inflación como fuertes caÃdas de tipos reales y prima por plazo en vencimientos largos. La pendiente de la curva en EE.UU., cuya inversión ha coincidido en el pasado con la antesala de episodios recesivos, también se encuentra en mÃnimos. A pesar de que la distorsión de una prima por plazo en terreno negativo obliga a tomar los actuales niveles de TIR a 10 años y pendiente con un punto de sano escepticismo, es innegable que la dirección del movimiento es la misma que en la antesala de finales de ciclos expansivos.

(p.p.)

Las causas tras el movimiento, que viene acompañado de intensa inestabilidad en los mercados de bolsa y crédito, son de sobra conocidas: muy elevada incertidumbre en cuanto al futuro de la relación comercial China - EE.UU., el brexit y el desafÃo del Gobierno italiano a las reglas fiscales de la Comisión Europea. La traslación de incertidumbre al ciclo se produce vÃa el deterioro que aquella ejerce sobre las condiciones financieras y estas sobre la confianza de los agentes y, por ende, sobre sus decisiones de inversión y consumo.

Hasta ahora la Fed y el BCE habÃan sido bastante insensibles al comportamiento de los activos financieros (2018 ha sido un año francamente malo), y hasta cierto punto daban a entender que el aumento de la volatilidad y cierta corrección en las valoraciones de algunos activos eran «bienvenidas». No por más tiempo. Ha llegado el momento de mostrar sensibilidad ante el riesgo de que el deterioro de las condiciones financieras genere un daño cÃclico más profundo que altere los planes de gradual normalización de la polÃtica monetaria de ambas instituciones.

El primero en hacerlo ha sido el BCE en el Consejo de Gobierno de principios de diciembre. Su Presidente, Draghi, reconocÃa que aunque los riesgos para el crecimiento se caracterizan aún como equilibrados, estos se están inclinando hacia la baja por la continuidad de la incertidumbre relativa a las amenazas latentes en materia de geopolÃtica, proteccionismo, economÃas emergentes y a la creciente volatilidad en mercados financieros.

Aunque el BCE sigue confiando en la materialización de su escenario central de gradual convergencia de la inflación hacia su objetivo, se percibe un punto de condicionalidad creciente. Y esta condicionalidad se extiende a los futuros cambios de polÃtica monetaria: Draghi reiteraba que, en este clima de elevada incertidumbre, la formulación de la polÃtica monetaria del BCE ha de mantener, de forma deliberada, un alto componente de opcionalidad.

El FOMC se reúne el 18 y 19 de diciembre y, si vale de algo la guÃa de las declaraciones de prominentes miembros de este órgano en últimas semanas, se producirá una nueva subida de tipos acompañada de un cierto cambio de mensaje hacia una mayor dependencia de los datos en adelante (o en otras palabras, también de mayor opcionalidad).

En el margen, esta coordinación de mensajes de polÃtica monetaria algo más «dovish» a ambos lados del Atlántico deberÃa ser positiva para los activos de riesgo. En todo caso, la durabilidad de este efecto positivo depende de que los riesgos e incertidumbres latentes comiencen a disiparse.