La destrucción del empleo en la industria financiera española

Noviembre de 2018

En anteriores artÃculos de esta revista (véase Castro, B., Troiano, F., Rojas, F. «Inversión en transformación digital por el sector bancario» Empresa Global número 184, 2018 o Blasco, P. «FinTech Banking: el horizonte tecnológico de la nueva banca» Empresa Global número 185, 2018) se abordaron algunos de los aspectos más relevantes de la transformación que están experimentando las entidades bancarias, ya sea por las dificultades que están teniendo para incrementar los ingresos, con la consecuente reducción de los gastos de explotación, o por los cambios socioeconómicos que empujan a desarrollar un nuevo modelo de negocio.

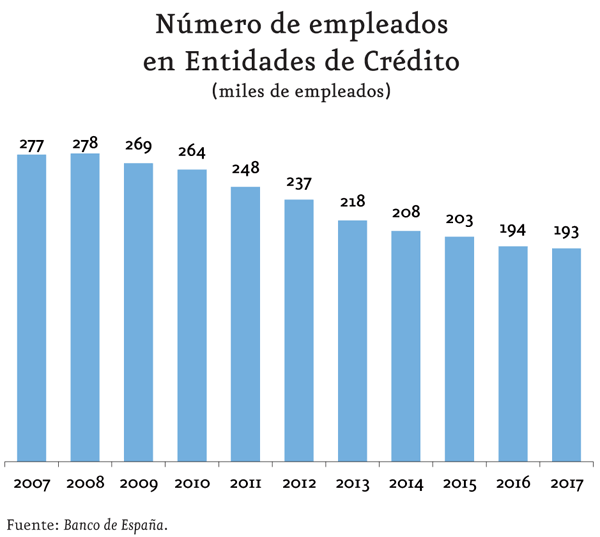

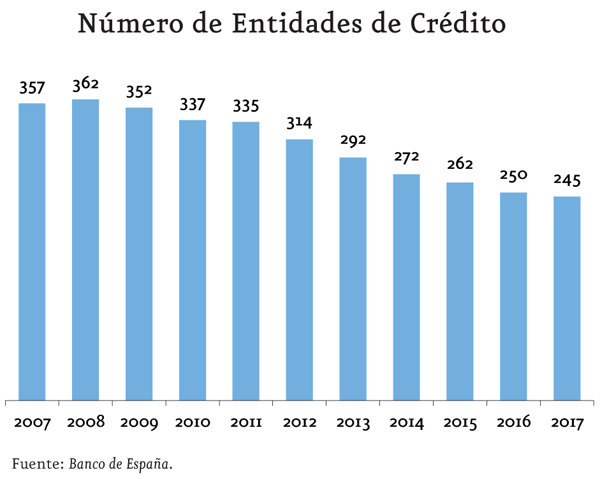

Considerando el horizonte temporal de los últimos diez años, el número de empleados en el sector bancario español alcanzó su mÃnimo histórico el año pasado. Al mismo tiempo, el número de entidades crediticias también ha decrecido de forma acusada desde el máximo alcanzado en 2008, en los albores de la crisis financiera.

Estos hechos se han traducido en una fuerte disminución de oficinas desde 2008 (-34%), de plantilla (-31%) y, durante el periodo extraordinario de crisis, del número de entidades a través de los procesos de fusiones (-32%).

Pormenorizando el análisis, podemos distinguir dos etapas en los últimos 10 años. En la primera, tras el estallido de la crisis, todos los sectores en España destruyeron empleo. Sin embargo, en la segunda parte, el sector bancario se ha comportado de forma diferente al resto de la economÃa. AsÃ, mientras que el empleo en España creció a ritmos del 7% en los últimos cinco años, la industria financiera destruyó 43.878 puestos de trabajo (-19%), proceso acompañado por una reducción del número de entidades de en más de un 22%, asà como del número de oficinas, que pasaron de alrededor de 314.000 oficinas en 2012 hasta aproximadamente 245.000 oficinas a cierre de 2017.

A modo de ejemplo, traemos a colación a BBVA, que solo en 2017 cerró cerca de 390 sucursales bancarias (de las cuales, el 73% en España), despidiendo ese mismo año a 3.000 trabajadores (de los cuales, el 29% en España). Cabe reseñar que en la actualidad las entidades españolas están reduciendo su número de oficinas en los negocios radicados en Europa por dos razones principales: en primer lugar, son los negocios más afectados por la polÃtica de tipos ultralaxos que provocan unas cuentas de resultados deterioradas, principalmente en su pata de ingresos; en segundo lugar, el cierre de oficinas está ligado al nuevo modelo de negocio al que se están orientando las entidades, con una menor presencia de las oficinas en el negocio bancario tradicional.

Por otro lado, a través de los ya comentados procesos de fusiones, se han reducido tanto el número de entidades como el número de oficinas y empleados. Estos procesos, que se han visto aumentados en 2017 por varias operaciones corporativas, van a repercutir en una fuerte reducción de la capacidad operativa en 2017. Por ejemplo, Santander ha despedido a casi 1.100 empleados en España tras adquirir el Popular. La fusión entre Bankia y BMN se ha concretado en un proceso de despidos de casi 1.600 empleados y en el cierre de 99 oficinas a lo largo de 2018. Tras unas duras negociaciones con el sindicato, EVO Banco ha conseguido despedir el 51% de sus empleados y cerrar el 89% de sus oficinas.

Este ajuste laboral se ha producido tanto con jubilaciones y salidas voluntarias, como con diversos Expedientes de Regulación de Empleo (ERE). Como se ha comentado, estas cifras contrastan y tienen poca cabida conceptual con la evolución que muestra la economÃa española. El PIB creció un 0,56% en el segundo trimestre de 2018 respecto a los tres primeros meses del año, mientras que el incremento previsto por Afi para el 2018 alcanza el 2,6%. El paro descendió un 1,94% en el segundo trimestre de 2018, hasta alcanzar los 19,3 millones de ocupados, un 2,8% más que el mismo periodo del 2017.

Totalmente a la inversa es la tendencia mostrada en el sector bancario, siendo este el único segmento que no contribuye positivamente a la evolución del mercado laboral.

Una vez analizada y contextualizada la evolución de los empleados del sector bancario dentro de la economÃa, analizamos en las próximas lÃneas cuál puede ser la demanda y evolución de los empleados que solicite la industria financiera. A este respecto, podemos destacar 3 grandes grupos de profesionales:

Especialista en cumplimiento normativo

El impacto de la regulación en el sector financiero va a seguir siendo considerable en los próximos años, incrementando la demanda de empleados que posean esta formación. Este aumento de costes va a ir de la mano del impacto que puedan acarrear entre otras normativas como:

- Riesgos asociados a la privacidad de los datos (GDPR);

- Riesgos de ciberseguridad (GDPR, PSD1, PSD2, NIS);

- Riesgos relacionados con la información asimétrica (Directiva sobre crédito hipotecario y de consumo, y la directiva de pagos);

- Riesgos de competitividad derivados de la nueva directiva de pagos (PSD2);

- Riesgos de estabilidad financiera (CRDs y MREL).

Una encuesta llevada a cabo por Duff & Phelps (2017)[1] a escala internacional indica que los costes de las instituciones financieras en cumplimiento normativo podrÃan más que duplicarse entre 2017 y 2022, pasando a representar del 4% al 10% de los ingresos totales.

Además, el tamaño de las entidades impactará también en el crecimiento y en la forma de estos gastos. Es importante destacar que muchas entidades de menor tamaño pueden optar por subcontratar personal para apoyar la adaptación normativa, en vez de contratarlos internamente. Estos gastos de subcontratación no se verán reflejados en la partida de gastos de personal, sino que se recogerán dentro de los gastos de administración.

Especialistas en control financiero y control de costes

Los controllers son otro de los perfiles más buscados por la industria financiera. En lÃnea con la necesidad del sector de mejorar la eficiencia de sus procesos y cumplir con rigurosas exigencias normativas, su importancia ha ido incrementando dentro de las organizaciones. El papel principal es estudiar las variaciones de la cuenta de pérdidas y ganancias, para lo cual se requiere un perfil analÃtico que cae bajo la responsabilidad de la dirección financiera. En cuanto a formación, se requiere ser licenciado en Administración y Dirección de Empresas, EconomÃa y similares, y tener un postgrado en finanzas o un MBA, además de un nivel alto de inglés y un manejo excelente de hojas de cálculo.

Especialistas en competencias digitales

La demanda de empleo de la generalidad de las entidades financieras vendrá relacionada inevitablemente con el proceso de transformación digital que están acometiendo. Es por ello que la demanda se va a centrar en los perfiles más relacionados con desarrollos informáticos y tecnológicos.

La principal tendencia es el diseño y creación de nuevos modelos de negocio que estén relacionados principalmente con los cambios en la demanda (comportamiento del consumidor principalmente) y no tanto por la vÃa del aumento de la competencia (véase Troiano, F. y Rojas, F. «Nuevos modelos de negocio» Empresa Global número 180, 2018). En este sentido, destaca la importancia de los especialistas en Business Intelligence asà como en big data y data science. La relevancia de estos perfiles se ve realzada por la nueva industria FinTech, no solo en lo relativo al negocio, sino también a la competencia en la captación de talento. La Asociación Española de Fintech e Insurtech (AEFI) estima que más de 5.000 profesionales trabajan en este sector.

No obstante, dentro de este campo se está viviendo un déficit de talento. La industria financiera española no encuentra todos los perfiles requeridos en estas materias, lo cual contrasta con la sobreoferta existente en el mercado laboral relativa a otras ramas. Este fenómeno se explica por el continuo descenso de estudiantes matriculados en carreras STEM (Science, Technology, Engineering and Mathematics, por sus siglas en inglés) que acumula una disminución de 65.000 matriculados en los últimos 7 ejercicios[2]. Sin embargo, se calcula que la demanda de perfiles STEM crecerá un 14% anualmente hasta 2020[3], no solo en la industria financiera, sino que serán demandados también en otros sectores, como la alimentación, la salud o el ocio.

Conclusiones

En vista de lo sucedido en los últimos años y de las previsiones a futuro, se pone de manifiesto un importante descenso del empleo en el sector bancario. Sin embargo, la contratación de nuevas posiciones no se rige por los mismos patrones que los anteriores a la crisis.

El incremento de la competencia, la creciente presión regulatoria y la irrupción de nuevos modelos de negocio digitales llevan a la industria financiera a eliminar empleos relacionados con procesos manuales o de menor formación, sustituyéndolos, en una tasa muy inferior hasta el momento, por otros perfiles que responden a una formación legal, digital y financiera. Dentro de estos nuevos requerimientos, algunas de las competencias más valoradas son la formación multidisciplinar, la capacidad de comunicación, el trabajo en equipo o la capacidad de resolución de problemas.

[1] https://www.fnlondon.com/articles/compliance-costs-to-more-than-double-by-2022-survey-finds-20170427

[2] https://research.randstad.es/la-digitalizacion-crea-o-destruye-empleos/

[3] https://www.fecyt.es/en/system/files/publications/attachments/2015/02/informe_estimular_mentes_cientificas_2015.pdf

Beatriz Castro es consultora del área de Servicios Financieros de Afi.

Beatriz Castro es consultora del área de Servicios Financieros de Afi.

Federica Troiano es consultora del área de Servicios Financieros de Afi.

Federica Troiano es consultora del área de Servicios Financieros de Afi.

Fernando Rojas es consultor del área de Servicios Financieros de Afi.

Fernando Rojas es consultor del área de Servicios Financieros de Afi.