Italia, de nuevo

Septiembre de 2018 Una caÃda a bono basura serÃa catastrófica.La formación del Gobierno de coalición entre el M5S y la Lega en mayo marcó el inicio de un periodo convulso para el mercado de deuda del paÃs transalpino. Los muy elevados niveles de castigo alcanzados entonces dieron paso a una tensa calma que se ha roto durante el recién finalizado mes de agosto, cuando las tensiones han vuelto a ser intensas. Poco ha durado la tregua. El motivo del renovado castigo a la deuda italiana radica en la incertidumbre en torno a la presentación de los presupuestos generales de 2019, que se inicia con la publicación el 27 de septiembre del Plan de Estabilidad Presupuestaria para los próximos tres años. Una rebaja de impuestos acompañada de un incremento del gasto en infraestructuras y la introducción de una renta universal puede derivar en un incumplimiento de las reglas establecidas por Bruselas. Aunque fuentes del ejecutivo italiano han reiterado su voluntad de no romper los compromisos de déficit adquiridos con la UE, hay que ver cómo se conjuga ese objetivo con su reiterado compromiso con la ciudadanÃa italiana en materia de reformas y ambiciosos planes de gasto público.

Los vaivenes en la percepción de riesgo en Italia han venido acompañados de una reducción de posiciones en activos de este paÃs por parte de los inversores no residentes. Con datos hasta julio, este colectivo de inversores ha reducido sus tenencias en deuda italiana en más de 60.000 millones de euros (sobre todo en bonos a medio y largo plazo). Al igual que en los años de crisis soberana en la eurozona, la salida de inversores no residentes se ha visto compensada por el aumento de las tenencias de la banca doméstica, que ha comprado la práctica totalidad de nueva deuda emitida por el Tesoro italiano.

Este renovado bucle diabólico entre soberanos y bancos domésticos italianos no ha derivado en un contagio, más allá de unos pocos puntos básicos, al resto de mercados de deuda soberana de la periferia de la eurozona. En el mismo sentido, el movimiento de refugio en la calidad, aún presionando a mÃnimos del año la rentabilidad de la deuda alemana, ha sido muy moderado. Igualmente, por ahora, no observamos señales de fragmentación en los flujos de financiación a corto plazo entre los distintos sistemas bancarios, como sà sucedió en los años 2011 y 2012.

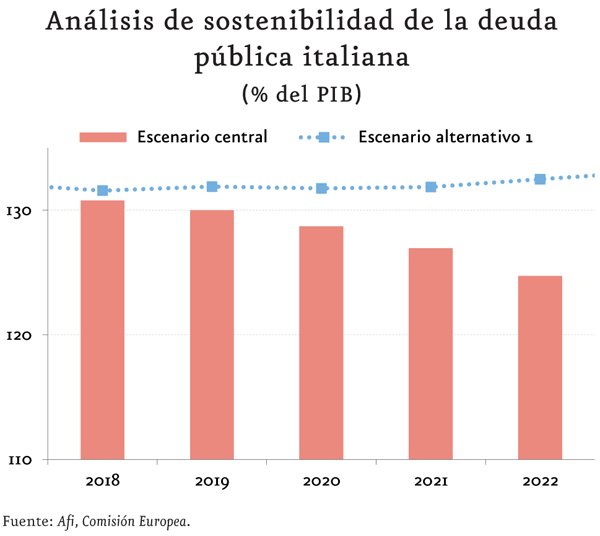

En las próximas semanas, al menos hasta mediados de octubre, coexistirán tres riesgos sobre los activos italianos. El primero, el riesgo de deterioro fiscal (Italia tiene una deuda pública cercana al 130% del PIB); el segundo, el riesgo de que el mercado perciba una elevación en el riesgo de re-denominación de su deuda (también denominado riesgo de reversibilidad del euro). Además, Ãntimamente ligado al primer riesgo, y con carácter de potencial acelerador de tensiones en los mercados de financiación, está el riesgo de pérdida de la calificación crediticia de grado de inversión por parte del soberano italiano.

En relación al riesgo de deterioro fiscal, la principal clave reside en que el presupuesto para 2019 no eleve el déficit por encima de lo establecido en el Fiscal Compact (déficit público no superior al 3% del PIB). Un escenario de dinámica de la deuda italiana que respetara una senda de déficit no superior a ese lÃmite, y que contara con condiciones de financiación favorables asà como un crecimiento del PIB y una inflación en lÃnea con las actuales, derivarÃa en una estabilización de la ratio de deuda en torno a los niveles actuales. No habrÃa reducción y el paÃs siempre estarÃa expuesto a una dinámica perversa en un escenario de deterioro de las condiciones cÃclicas o de mayor laxitud fiscal.

El riesgo de re-denominación de la deuda a otra divisa (depreciada en relación al euro y por tanto generadora de pérdidas para los bonistas) está relacionado con el riesgo de deterioro fiscal, pero es distinto. Y la clave para medir su intensidad es el grado de compromiso del paÃs para con el euro. La crisis de finales de mayo, provocada por la posibilidad de nombramiento de un ministro de finanzas abiertamente euroescéptico (Savona) y la ambigüedad en materia de compromiso con el euro mostrada por los partidos de la coalición durante la campaña electoral, elevaron considerablemente la percepción de riesgo de re-denominación. Desde entonces, la percepción de probabilidad de materialización de este riesgo ha caÃdo, pero no se ha eliminado por completo. La diferente evolución de los bonos del Tesoro italiano en dólares y euros asà lo manifiesta.

Por último, una rebaja de la calificación crediticia de la República de Italia podrÃa comprometer aún más las finanzas públicas si supone un empeoramiento (o restricción) de las condiciones de financiación. Mantener la calificación de grado de inversión es clave tanto para el Tesoro italiano como para el sistema bancario de este paÃs. Y no olvidemos que muchos mandatos de inversores institucionales requieren gozar de esta calificación crediticia. Una caÃda a bono basura serÃa catastrófica, pues impedirÃa que la deuda italiana pudiera ser descontada en el BCE, en efecto cerrando el acceso de los bancos italianos a la liquidez. No parece ser un escenario de probabilidad elevada, pero sà hay que vigilarlo muy de cerca. Las principales agencias de calificación crediticia han anunciado que se pronunciarán sobre el rating italiano una vez que cuenten con visibilidad en materia fiscal.

Italia se enfrenta al otoño más complicado de las últimas décadas. Atención máxima.