Evolución de la industria del seguro española

Septiembre de 2018

Introducción

Poco más de treinta años hace que la Ley de Ordenación del Seguro Privado de 1984 y su posterior Reglamento introdujo un considerable progreso en la regulación y desarrollo del sector segurador en España, al crear un marco más acorde con la posterior entrada de España en la CEE. Facilitó la atracción de entidades extranjeras, la libre concurrencia y establecimiento, la libertad de precios y mejoró la competitividad de las variopintas entidades (sociedades anónimas, cooperativas, mutuas y mutualidades de previsión social) que entonces desarrollaba -y todavÃa ahora desarrollan- la actividad aseguradora en nuestro paÃs[1]. A la vez que se reordenaba el sector, se planteaba el desarrollo de los planes de pensiones privados, que, aunque no forman parte en sentido estricto de las actividades del sector, constituyen un producto próximo propio de la actividad para-aseguradora. Desde su aprobación en 1987, ha sido impulsado por el propio sector, aunque en la práctica compite con el seguro de vida tradicional[2].

Las décadas posteriores han sido años de consolidación del sector en el que se han operado grandes cambios, no solo en el marco institucional, también en el regulatorio y no menos en la dinámica competitiva. Su desenlace es hoy un sector mucho más moderno en general, que ha sorteado con éxito la grave crisis económica-financiera de la última década[3], con necesidades aún de consolidación (más allá de la que ha tenido lugar) y con capacidad de un mayor crecimiento relativo que en los principales paÃses de nuestro entorno, dado su menor desarrollo, particularmente en el ramo de vida. Por supuesto, se enfrenta también a las alteraciones propias que supone la disrupción provocada por la extensión de lo que convencionalmente conocemos como economÃa digital, disrupción que es particularmente impactante en los servicios de la industria financiera y aseguradora.

Diez años de ejemplar comportamiento relativo frente a la banca en un entorno económico y financiero hostil: 2008-2017

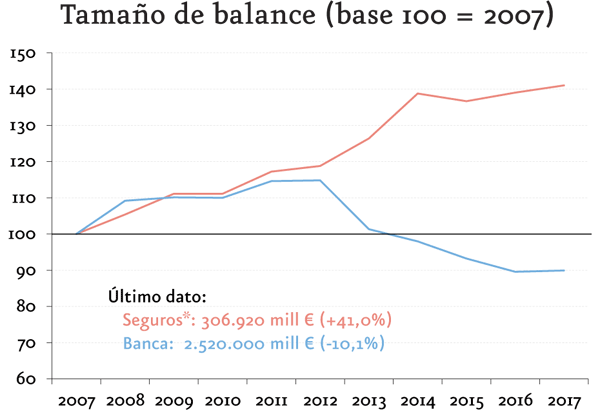

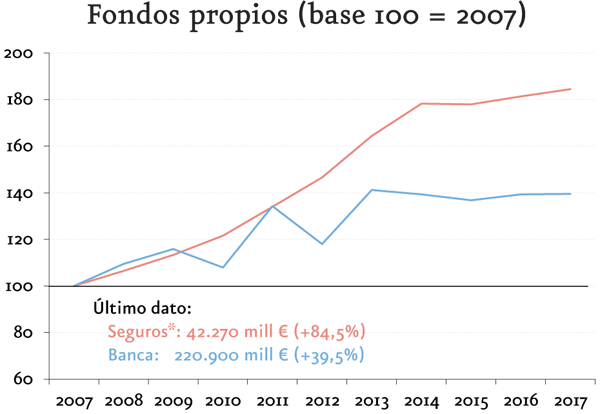

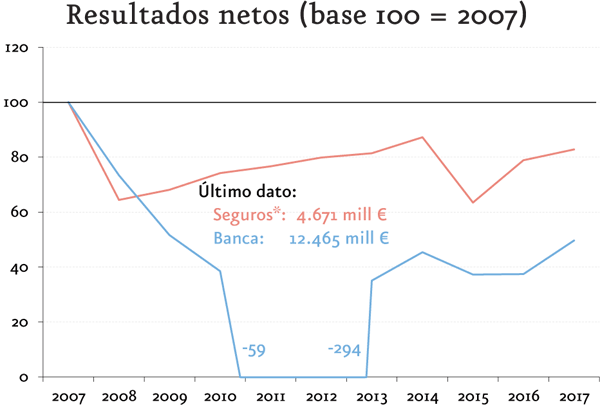

Si algo es llamativo en la última década es el dispar y favorable comportamiento relativo del sector seguros español frente al traumático desempeño que ha exhibido el sector bancario durante la crisis. Los gráficos que recogemos posteriormente ilustran la evolución de ambos sectores utilizando diferentes magnitudes; en particular el tamaño de sus balances, fondos propios, resultados netos y rentabilidad (ROE), medidas todas ellas en términos de agregados de las compañÃas por sus negocios en España.

En el caso del sector seguros: su balance agregado ha tenido un crecimiento sostenido durante estos diez años, pasando de los poco más de 200 millardos de euros al inicio de la crisis, a superar 300 millardos; es decir, un aumento del 50% aproximadamente. Lógicamente dicho crecimiento está asociado en gran medida al de las provisiones matemáticas del negocio de vida, representativas en última instancia del volumen total de ahorro gestionado por dicho ramo.

En paralelo a dicha expansión puede apreciarse cómo se ha producido un sustancial fortalecimiento de los fondos propios del sector, doblándose prácticamente en el periodo los 23 millardos de euros iniciales. Ello se ha traducido en una reducción significativa de su apalancamiento, que ha pasado de 10 a 7 veces los fondos propios del sector, en un contexto además de expansión sostenida de aquel.

Este reforzamiento de la solvencia ha sido posible por el mantenimiento durante esta década de unos resultados robustos a pesar de la crisis. Desde 2008 ha tenido lugar, en general, un crecimiento relativamente estable de los mismos; en realidad hasta los últimos dos años, periodo en el que los bajos tipos de interés han penalizado los resultados financieros del sector.

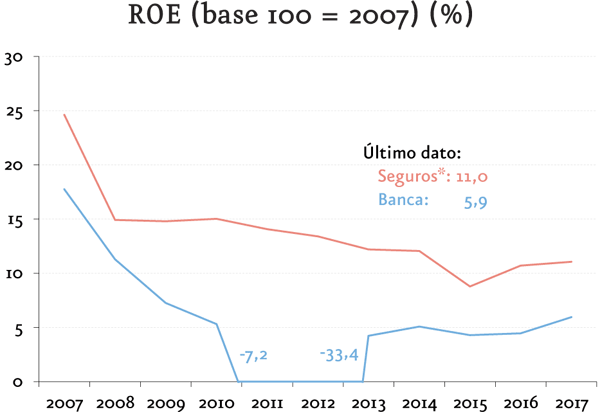

Los más de cuatro millardos de euros anuales en media, han propiciado que el sector defina unos niveles de rentabilidad (ROE) razonables e incluso elevados, entre el 10% y el 15% desde el 2008. Bien es cierto que, en cualquier caso, la rentabilidad del sector ha mostrado una suave pero clara tendencia a la baja hasta la fecha. La razón fundamental ha sido el aumento de su base de capital obligado por las mayores exigencias regulatorias (Solvencia II) y de la inestabilidad económica y de los mercados, y no tanto un deterioro, apenas apreciable, de su cuenta de resultados.

(*) Datos agregados del sector por sus negocios en España. Datos de 2017 estimados, a partir de la información disponible de los tres primeros trimestres del año.

Fuente: DGSFP y Afi.

En el sector bancario, la historia ha sido sin embargo bien distinta. El balance agregado por sus negocios en España no dejó de crecer hasta bien entrada la crisis. De hecho, alcanzó un máximo de más de 3,2 billones de euros en 2012, merced a la propia inercia de extraordinaria expansión que habÃa tenido lugar en los años previos a la crisis. No ha sido hasta años posteriores, y muy vinculado al propio proceso de reestructuración sectorial, cuando ha tenido lugar una obligada limpieza de sus balances. Ello, junto con la fuerte cesión de la actividad crediticia, se ha traducido en una brusca caÃda de más del 20% del balance agregado del sector en esta última década.

En paralelo a tal reducción se ha producido, como en el sector seguros, un reforzamiento de los fondos propios. Pero en el caso de la banca, la ausencia de un excedente suficiente[4] ha hecho ineludible que el crecimiento de sus recursos propios se produjese mayoritariamente vÃa fuertes inyecciones de capital, tanto privado como fundamentalmente público (rescate bancario). La combinación de la mencionada reducción del balance con este aumento de los fondos propios es lo que ha permitido acrecentar en este caso la solvencia del sector, reduciendo su apalancamiento desde 18 a 12 veces sus fondos propios a la finalización de la crisis.

El saneamiento de los balances ha tenido como contrapartida un resultado neto global del sector bancario por sus negocios en España que todavÃa es negativo cuando se acumulan los diez años del periodo 2008-17. El ROE apenas si ha alcanzado el 5% en el mejor de los últimos años, menos de la mitad de la rentabilidad que continúa generando el sector seguros. Y eso que este último, a través de las filiales aseguradoras de las entidades bancarias, contribuye de manera sustancial a los resultados de estas.

Cabe señalar en cualquier caso un elemento diferencial. El excedente de la banca se acrecienta sustancialmente cuando al generado por sus negocios en España se suma el generado por su presencia en el exterior. Dicha presencia se concentra históricamente en las dos grandes entidades, Santander y BBVA, aunque con la incorporación más reciente de Sabadell y Caixa. Sin embargo, en el caso de seguros, aunque es muy significativa y notable la aportación exterior del negocio de Mapfre, la única entidad con presencia exterior relevante, está lejos de ser comparable globalmente a la aportación agregada de la presencia exterior de la banca española.

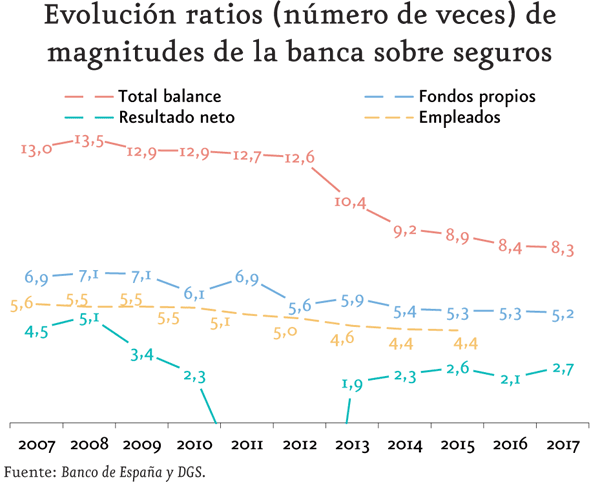

Del comportamiento reseñado de ambos sectores es fácil inferir el acercamiento que se ha producido entre ellos en esta última década, tras la contracción del negocio bancario y la expansión sostenida por el contrario del negocio de seguros. En el gráfico a continuación se ilustran las siguientes variaciones:

- en términos de tamaño del balance agregado, se ha pasado de una ratio de trece veces a una de ocho,

- en términos de fondos propios, lo ha hecho de siete a cinco,

- y finalmente, en términos de resultado neto por sus negocios en España, la ratio relativa se ha contraÃdo desde cinco veces al inicio del periodo a menos de tres veces.

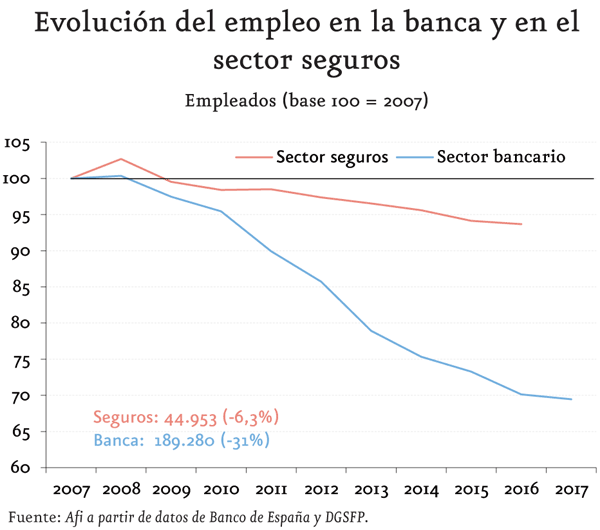

Por supuesto, si tomamos como referencia el empleo de uno y otro sector también se ha producido dicho acercamiento. Como puede observarse en el siguiente gráfico, mientras que al inicio de la crisis la banca empleaba a 278.000 personas, diez años después emplea solo a 190.000, un 30% menos. Por el contrario, el sector seguros empleaba a finales de 2017 a 45.000 personas, una cifra solo algo inferior a la que conformaba su plantilla total a principios de 2008.

En definitiva, aun cuando es obvio que se mantiene en términos de peso relativo dentro del sistema financiero una evidente primacÃa del sector bancario español sobre su sector seguros, no es menos cierto que las diferencias se han estrechado significativamente. Y aunque los dos casos comparten una mejorÃa sustantiva de su solvencia en los años recientes, el aumento relativo de los niveles de fondos propios es mucho mayor en seguros. Además, en este último caso dicho aumento proviene casi Ãntegramente de la generación orgánica de resultados. En cuanto a rentabilidad, se ha producido, sin embargo, un deterioro evidente en ambos casos, pero de magnitud bien distinta también. En seguros se han mantenido y se mantienen rentabilidades razonables de dos dÃgitos (aunque decrecientes), mientras que la banca, y pasados ya los duros años de crisis, apenas si puede definir todavÃa (por sus negocios en España) rentabilidades suficientes para cubrir su coste de capital.

Los seguros españoles en Europa y algunos retos pendientes

El rodaje del nuevo marco de Solvencia II para el sector asegurador europeo está siendo fuente de nueva información sectorial de extraordinario interés, tanto por sus caracterÃsticas y alcance como por el grado de homogeneidad y comparabilidad de la que hasta ahora se carecÃa.

Uno de los aspectos llamativos es el posicionamiento relativo del sector español. Por el tamaño de su balance agregado, los algo más de 300 millardos señalados anteriormente a finales de 2017, el sector está lejos de ser uno de los relevantes de la industria europea, cuyo balance total alcanza 11,5 billones de euros según datos proporcionados recientemente por EIOPA, el supervisor europeo. Ese 3% que escasamente representa está muy por debajo del peso relativo de la economÃa española en la Unión Europea. De hecho no solo anteceden a España en el ranking paÃses como Reino Unido, Francia, Alemania e Italia, por este orden, sino también otros como Holanda, Dinamarca, Irlanda y Bélgica, paÃses cuyas economÃas son de mucho menor tamaño que la española.

Buena parte de esa singularidad tiene que ver con el menor desarrollo en nuestro paÃs del negocio de vida-ahorro. De hecho, si nos centramos exclusivamente en los ingresos por primas del ramo de no vida, España se sitúa en quinta posición, después de los grandes paÃses (con la excepción singular de Holanda), e incluso por encima de Italia.

Además del excelente desempeño relativo mostrado por las aseguradoras españolas durante la crisis, estas también comparan favorablemente en solvencia frente a sus homólogas europeas. Medida ya aquélla dentro del nuevo marco de Solvencia II que entró en vigor en 2016, definen una ratio del 225% frente al capital requerido, nivel que está por encima de la media de la Unión Europea y también de las de los principales paÃses, con la excepción de Alemania.

No es menos cierto que existen grupos de entidades, en general pequeñas-medianas, distantes de niveles de solvencia-rentabilidad razonables, lo cual está asociado en buena medida a un grado de fragmentación del mercado notable. A pesar del proceso de consolidación que de manera lenta se ha ido produciendo, existen aún en torno a 240 compañÃas. No obstante, en términos de grupos consolidables (que es una visión más relevante), este número se reduce hasta un centenar aproximadamente, acumulando los diez primeros grupos en torno a dos tercios del mercado.

Por supuesto el sector enfrenta también notables retos de digestión regulatoria (la completa asunción del nuevo marco de Solvencia II, la nueva Ley de Distribución del Seguro para su armonización con la nueva normativa europea, etc.), adaptación tecnológica y dinámica competitiva. La ventaja es que tiene un margen de recorrido mayor que en los paÃses de nuestro entorno, en un ámbito, además, donde probablemente acabe siendo más necesaria su presencia: en la canalización del ahorro previsional a largo plazo.

BibliografÃa

- Manzano, D. y Valero F.J. (dir) (2015) «GuÃa del Sistema Financiero Español», Ed. Analistas Financieros Internacionales

- Manzano, D. y Galdeano, I. (2017) «España 1987-2017. Transformaciones económicas, financieras y sociales», Cap. 8, Ed. Analistas Financieros Internacionales

- Tortella G. y otros (2014) «Historia del seguro en España» Ed. Fundación Mapfre

[1] Véase para un mayor detalle del desarrollo del sector en España la excelente obra «La historia del seguro en España» de Gabriel Tortella Casares y otros, editada por Fundación Mapfre en 2014.

[2] A las singularidades de su desarrollo, y no formando parte estrictamente del sector seguros sin perjuicio de su conexión, le dedicamos posteriormente un pequeño recuadro.

[3] Lo pondremos de manifiesto en su contraste con el sector bancario en un epÃgrafe posterior.

[4] De hecho, incurrió en extraordinarias pérdidas en el bienio 2011-12.

Daniel Manzano es socio de Afi.

Daniel Manzano es socio de Afi.