El mercado continuará pendiente del riesgo polÃtico en 2018

Enero de 2018

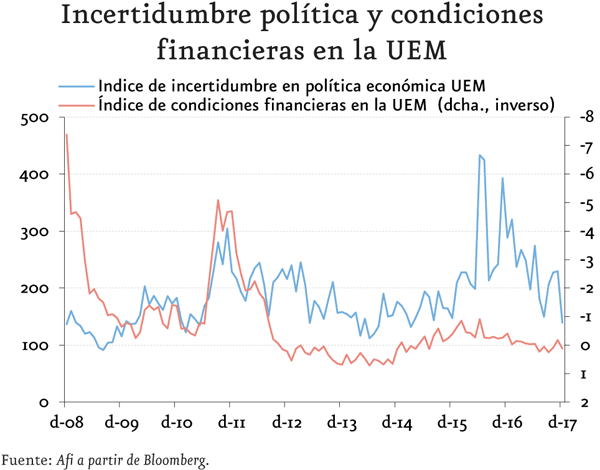

Si 2016 fue el año de Trump y brexit , lo cierto es que la mayor parte de los eventos polÃticos de riesgo que se presentaron en 2017 finalmente no tuvieron una gran repercusión en los mercados financieros. Geert Wilders no ganó en los PaÃses Bajos ni consiguió entrar a formar parte del gobierno; Marine Le Pen fue también derrotada por Macron en Francia; y la primera parte de las negociaciones del brexit pudieron finalizarse en el plazo previsto. Además, Trump consiguió aprobar únicamente su reforma fiscal y hubo de reconocer importantes derrotas, como el fracaso de su reforma sanitaria.

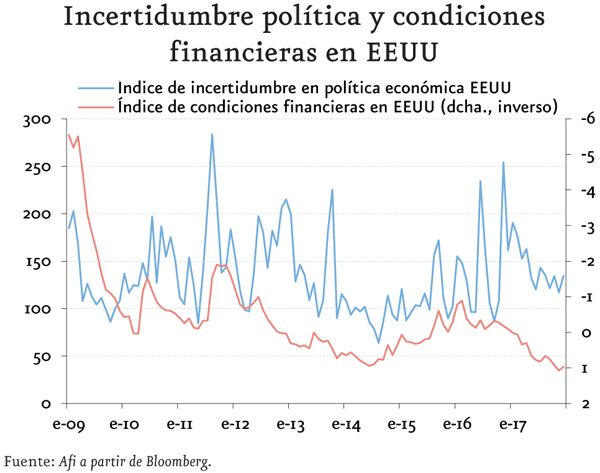

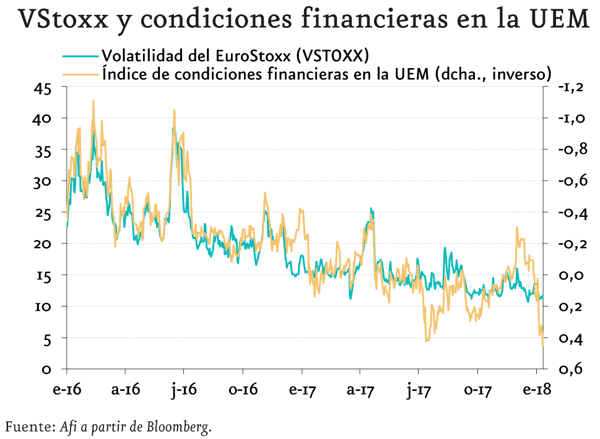

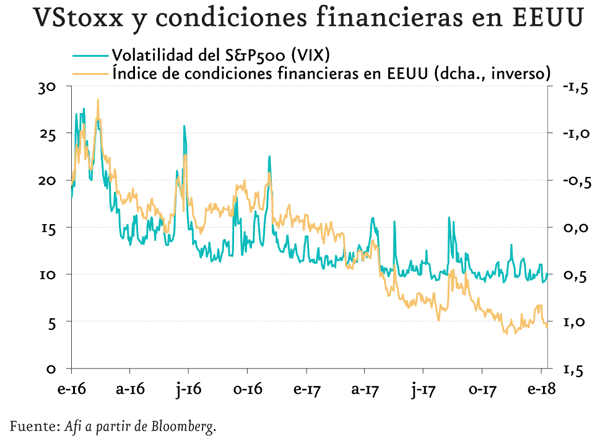

Pero el balance positivo de 2017 no consigue despejar los nubarrones en el horizonte polÃtico de 2018. El año que comienza traerá, además, la normalización de la polÃtica monetaria ultra laxa a la que la crisis abocó a los bancos centrales. La abundante liquidez ha causado una excepcional disminución de la volatilidad en el mercado y, como efecto secundario, ha amortiguado más de lo que hubiera cabido esperar el impacto del riesgo polÃtico. Es, por tanto, esperable que el paulatino endurecimiento de la polÃtica monetaria y el consecuente repunte de la volatilidad amplifiquen el efecto de los eventos polÃticos en el mercado.

La materialización de los riesgos polÃticos en el año, por tanto, vendrá determinado por cinco grandes temas, muy relacionados entre sÃ:

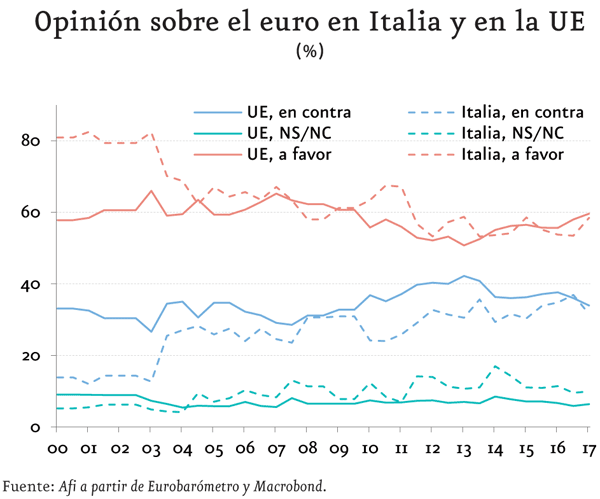

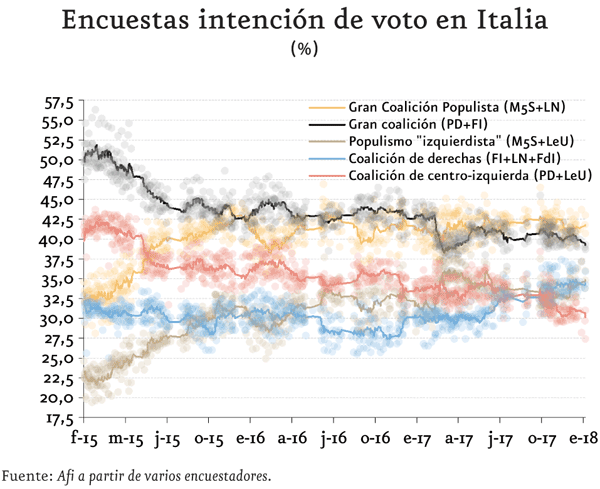

- El apaciguamiento de los populistas, que influenciará la composición de varias coaliciones de gobierno. En Italia, donde se celebrarán elecciones en marzo, ningún partido presenta una ventaja clara y es probable que alguno de los grandes partidos populistas (el Movimento Cinque Stelle y la Lega Nord) forme parte de la coalición de Gobierno. Aunque ambos partidos han rebajado el tono de sus discursos (ya no se muestran tan abiertamente euroescépticos y parecen haber aparcado la idea de celebrar un referéndum sobre la permanencia del paÃs en el área euro) su presencia en el Gobierno podrÃa bloquear algunas de las importantes reformas que el paÃs necesita acometer. Esta parálisis podrÃa eventualmente volver a crear una nueva crisis de deuda pública en el paÃs similar a la de 2011 (aunque no en 2018, sino únicamente tras la normalización de la polÃtica monetaria del BCE), toda vez que su sistema bancario aún no se ha saneado como el español. También en Alemania la falta de acuerdo de Gobierno entre Merkel y el resto de partidos no-populistas ha hecho que aumente el riesgo de nuevas elecciones y, con ello, un nuevo ascenso del derechista AfD.

Al otro lado del Atlántico, el abultado calendario electoral en Latinoamérica (con comicios en Colombia, México, Brasil y Venezuela) situará de nuevo la atención de los inversores en una región históricamente proclive al populismo.

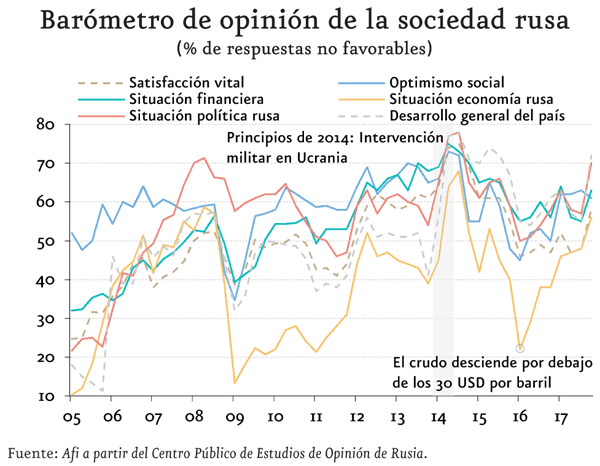

Por último, también se esperan elecciones presidenciales en Rusia (en marzo). El paÃs necesita volver a integrarse en la economÃa global tras el aislamiento que le provocó su anexión de Crimea en 2014. Las subsecuentes sanciones de Occidente y la caÃda del precio del crudo en 2016 han prácticamente agotado su Fondo de Reserva, de modo que Rusia no puede permitirse el lujo de estar aislada por más tiempo y debe comenzar un proceso de transformación económica que le haga menos dependiente de los hidrocarburos. Putin, con una reelección que da prácticamente por garantizada, estará receptivo a alcanzar compromisos con otros paÃses únicamente si estos no hacen que Rusia (y, por tanto, él mismo) parezcan débiles ante sus ciudadanos.

- La templanza de los belicistas, que determinará si el conflicto con Corea del NorteâepÃtome de los lÃmites del poder de EEUUâse deteriora hasta niveles de guerra o continúa siendo principalmente un intercambio de amenazas verbales entre Trump y Kim Jong-un. En Oriente Medio, las guerras de Siria o Yemen se decidirán por la implicación en las mismas de las potencias de la región, lo que a su vez determinará el futuro económico de estas (Arabia SaudÃ, Irán, Israel o TurquÃa) e, indirectamente, del precio del crudo.

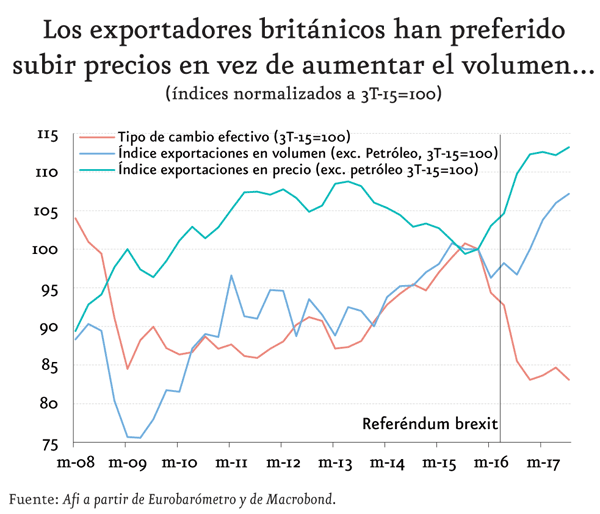

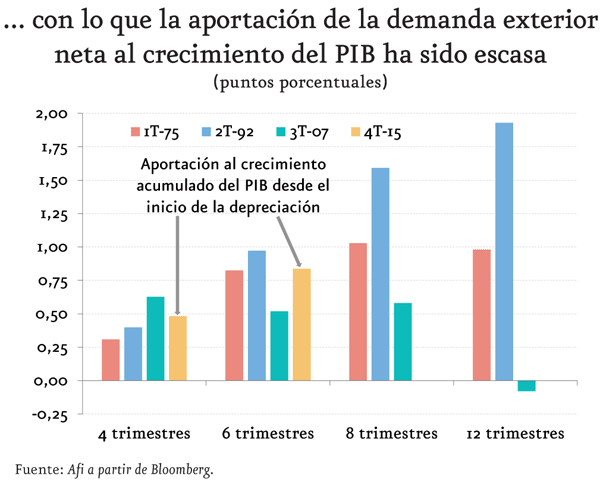

- La entereza de los prudentes en los bancos centrales, que marcará el ritmo al que se normalice la polÃtica monetaria. La economÃa del área euro está creciendo a tasas robustas (2,2% en 2018) pero la baja inflación deberÃa permitir al BCE planear con la debida paciencia una subida de tipos que, por lo demás, no esperamos que se dé hasta 2019. En EEUU el relevo de Yellen al frente de la Fed hace la función de reacción del organismo algo más incierta, máxime cuando el riesgo es que se exceda en las subidas de tipos en un paÃs próximo al pleno empleo e inmerso en la expansión económica más duradera de los últimos 70 años. Por último, en el Reino Unido la elevada inflación podrÃa alentar al BoE a elevar los tipos antes de lo inicialmente previsto, pese a la desaceleración del crecimiento económico británico (el cual, en cualquier caso, no ha llegado a convertirse en una recesión como se anticipaba tras el referéndum del brexit).

- La tenacidad de los secesionistas, que revelará el alcance del daño de los últimos referendos (legales e ilegales). En la UE, las negociaciones del brexit entrarán en una segunda fase en la que se abordará la futura relación con el Reino Unido, una vez que ha quedado esbozada la desconexión. Las disputas polÃticas en el Reino Unido podrÃan hacer que el gobierno del May colapsase y se tuvieran que celebrar nuevas elecciones aumentando la incertidumbre sobre la configuración de la salida del paÃs de la UE. Esto podrÃa provocar una fuerte depreciación de la libra esterlina, lo que a su vez crearÃa un debilitamiento del sentimiento empresarial y del consumidor aún mayor y, con ello, una ralentización del crecimiento. En cuanto a España, las elecciones del pasado diciembre volvieron a poner de manifiesto la dificultad de encontrar una solución duradera al secesionismo catalán; aunque prevemos que el impacto en el crecimiento económico del paÃs se mantenga limitado (como ya ha sucedido en el último trimestre de 2017).

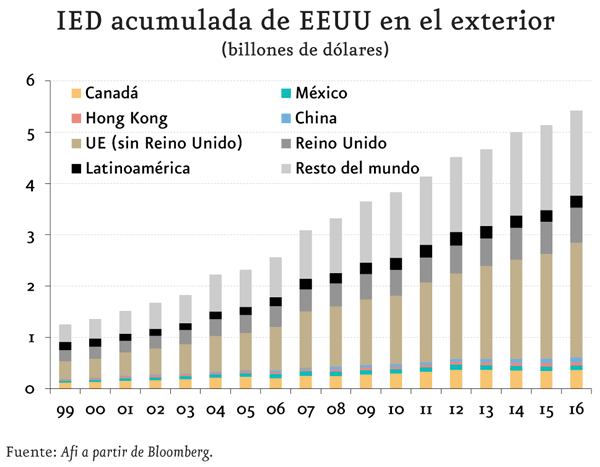

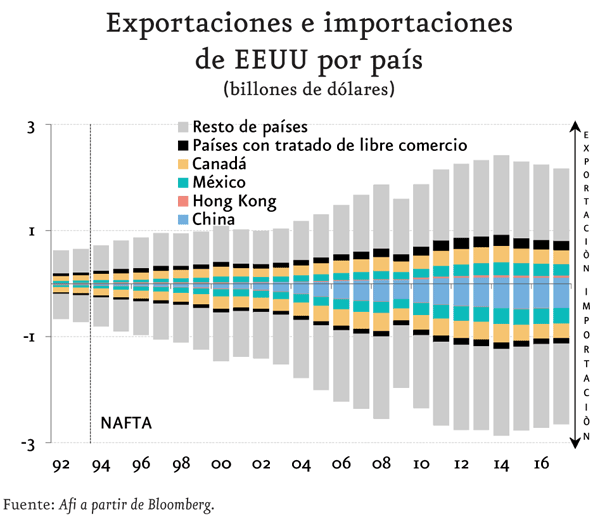

- La obstinación de los proteccionistas, que acarreará importantes dislocaciones económicas y podrá, en el peor de los escenarios posibles (que no en el más probable) inducir una recesión global. El principal foco de peligro en este asunto sigue siendo la administración de Trump, que ha solicitado al Departamento de Comercio que estudie si algunas prácticas comerciales podrÃan justificar la imposición de aranceles. Pese a la buena relación mostrada por Trump y Xi Jinping en 2017, China seguirá siendo el foco del proteccionismo estadounidense, como ya se apreció en noviembre, cuando la Casa Blanca inició un caso antidumping contra las exportaciones de aluminio de China (la primera vez desde 1991 que el Gobierno de EEUU tomaba tales medidas contra un socio comercial).

Además de China, el otro gran señalado por Trump ha sido México. Si bien consideramos que NAFTA saldrá relativamente indemne de las renegociaciones, su colapso total no es descartable, lo que sugerirÃa que el resto de paÃses con los que EEUU tiene un déficit comercial también podrÃan verse afectados. En el peor de los escenarios, EEUU podrÃa llegar a abandonar la OMC. Que el principal agente del sistema internacional del comercio cause su implosión, teniendo en cuenta lo dependiente que es el comercio internacional de unas reglas claras y estables, desembocarÃa con alta probabilidad en un colapso del sistema.

Pero mientras EEUU se vuelva proteccionista, el resto del mundo se integrará comercialmente cada vez más. China, por ejemplo, tendrá un papel cada vez más influyente en toda Asia, a través de su inversión en la región a través de la iniciativa «One Belt, One Road».

Pero mientras EEUU se vuelva proteccionista, el resto del mundo se integrará comercialmente cada vez más. China, por ejemplo, tendrá un papel cada vez más influyente en toda Asia, a través de su inversión en la región a través de la iniciativa «One Belt, One Road».