Industria de la Inversión Colectiva en España: hacia una revolución cualitativa

Noviembre de 2017

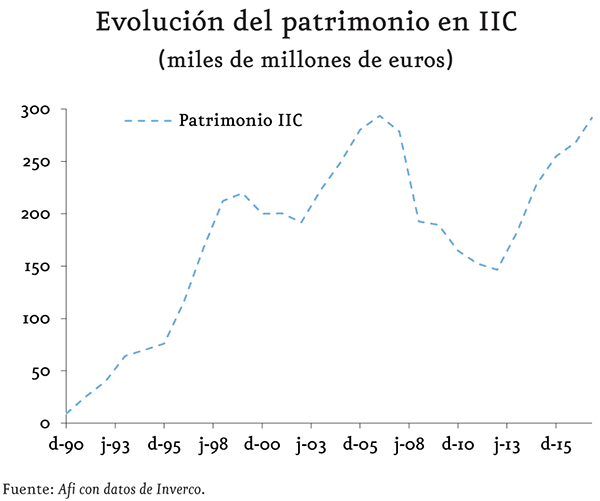

Dentro de la amplia lista de cambios experimentados por la economÃa española en los últimos veinticinco años, ocupa un lugar destacado la inversión colectiva. Si bien, como tal, nació a mediados del siglo XX, no fue hasta 1990 cuando consiguió desarrollarse y consolidarse dentro del sector financiero español. Desde entonces, se ha convertido en la principal alternativa de inversión para los ahorradores españoles, suponiendo uno de los más importantes canalizadores del ahorro hacia la financiación de la economÃa real, esto es, elemento principal en el proceso de desintermediación financiera en España. Aunque todavÃa lejos de los ratios de otros paÃses europeos en lo que a volumen y representación sobre la economÃa se refiere, se ha logrado conformar una industria representativa, solvente y con un papel determinante en el desarrollo de nuestra economÃa. Pero como en todo proceso evolutivo, el desarrollo de la inversión colectiva ha sido discontinuo. El primer impulso, en los años noventa, vino marcado por un profuso desarrollo regulatorio, tanto desde un punto de vista fiscal como puramente normativo, que sentó las bases y la infraestructura necesaria para erigir a la figura del fondo de inversión como la alternativa idónea para la canalización del ahorro minorista hacia los mercados de capitales.

Este hito provocó un importante crecimiento de la industria en términos cuantitativos, pasando en apenas quince años, de los 50.000 millones de euros de 1993, a los 290.000 millones de euros, techo máximo alcanzado en 2006. Cabe destacar que ese crecimiento fue liderado en su mayorÃa por dos categorÃas de fondos: garantizados y renta fija a corto plazo -incluidos monetarios-, fondos que apenas representan las ventajas diferenciales de vehÃculo fondo respecto a otros productos de ahorro tradicionales.

Y es que, a lo largo de estos años, gestoras y comercializadores a partes iguales se centraron más en la cantidad que en la calidad. En una España en que el producto tradicional de inversión era el depósito bancario -representando el 54% del ahorro de las familias en 1990- era importante que el primer paso de los ahorradores hacÃa el fondo de inversión fuera a través de polÃticas de inversión conservadoras. Esto permitirÃa una sencilla transición a la vez que la familiarización por parte de los inversores con su operativa, fiscalidad, gastos, etc. Este primer paso deberÃa haber evolucionado en el tiempo hacia otro tipo de productos de mayor valor añadido, movimiento que deberÃa haber estado acompañado por el necesario asesoramiento de las entidades comercializadores. Pero esa transición no se produjo, y en 2006, quince años después del primer impulso de los años noventa, el 65% del patrimonio en fondos todavÃa se encontraba en estas dos categorÃas.

Puede que la industria pecara de haberse acomodado en este periodo, en el que captar patrimonio en este tipo de fondos era relativamente sencillo, ya que, por sus especiales caracterÃsticas conservadoras, no requerÃa ni de una formación especializada por parte de los comercializadores, ni de un asesoramiento profesionalizado. Pero el sector vivió de forma intensa estos errores a lo largo de la crisis financiera, cuando llegó a perder más del 50% del patrimonio gestionado. Varias razones propiciaron este comportamiento: i) la poca vinculación del cliente con el producto fondo, en gran parte propiciado por la carencia de conocimiento del mismo y de sus ventajas, ii) la falta de asesoramiento profesional en momentos de caÃdas de mercados, y iii) la falta de una oferta suficientemente competitiva de productos y capacidades de gestión para satisfacer las expectativas de rentabilidad de los inversores.

AsÃ, una de las reflexiones de la industria en este periodo fue la poca vinculación del inversor con los fondos, fomentada por la comercialización de productos de poco valor añadido y sin apenas mediación de un mÃnimo asesoramiento. Sin duda, el sector no habÃa conseguido trasladar a los inversores las ventajas de invertir en fondos a través de un buen asesoramiento.

Pasado el momento más duro de la crisis, la necesidad de margen por parte de las entidades financieras, la evolución de las gestoras locales ante la competencia de gestoras internacionales y la búsqueda de alternativas de rentabilidad por parte de los inversores, han vuelto a poner al fondo de inversión en el foco de atención, recuperando niveles de patrimonio no vistos desde el fatÃdico 2007.

Pero muchas cosas han cambiado en la industria, y todos los actores han sido conscientes de la necesidad de generar un nuevo impulso, ahora no desde un punto de vista cuantitativo, sino cualitativo. La necesidad de i) una correcta perfilación del inversor, ii) una mayor información en cuanto a las caracterÃsticas y ventajas del fondo de inversión, iii) un posicionamiento del fondo como producto con una oferta suficiente para todo perfil de cliente y iv) la prestación de un asesoramiento recurrente a los inversores ha propiciado toda una baterÃa de medidas en las que se ha ido avanzando en estos últimos años:

- Desarrollo de una oferta de producto suficiente para cubrir los distintos perfiles de rentabilidad-riesgo del inversor español, con especial incidencia en los fondos perfilados y los fondos de autor.

- Adaptación de unos criterios en cuanto a calidad de la gestión a la altura de los estándares internacionales (uso de benchmarks internacionales, ampliación de los mercados invertibles, control de riesgos, utilización de estrategias de gestión alternativa, normas GIPS1 , etc.).

- Información sencilla y comprensible al inversor, aplicando el uso de las nuevas tecnologÃas para facilitar el acceso, comprensión y comparación de los distintos productos ofertados.

- Mejora de la perfilación de los clientes, para asegurar una correcta comercialización.

- Formación de las redes de comercialización con el objetivo de aumentar la calidad del asesoramiento y potenciar la confianza de los inversores.

- Impulso del modelo de asesoramiento como servicio idóneo para la comercialización de fondos de inversión y vinculación a largo plazo de los clientes.

Esta nueva etapa, más centrada en la calidad de la gestión y distribución, asà como en la información y asesoramiento a los inversores, ayudará a conformar un sector más profesionalizado, competitivo, maduro y estable en el largo plazo, colaborando también a esa tan necesaria desintermediación financiera en España, que optimice la canalización del ahorro hacia la financiación de la economÃa real.

1Las normas GIPS, Global Investment Performance Standards, fueron creadas por CFA Institute con el objetivo de establecer un estándar internacional para el cálculo y la presentación de rendimientos de inversión, en un formato comparable y fiel que muestre completa la información relevante.