Qué ofrecen los bonos verdes

Junio de 2017

El pasado 4 de mayo tuvo lugar la tercera jornada divulgativa sobre finanzas y cambio climático que desde Afi organizamos junto con el Instituto para el Desarrollo Sostenible y Relaciones Internacionales (IDDRI). En esta ocasión, centrada en emisiones de bonos verdes, nos acompañaron Sean Kidney, consejero delegado de la entidad sin ánimo de lucro Climate Bonds Initiative (CBI) y Tanguy Claquin, responsable de Banca Sostenible en Credit Agricole CIB.

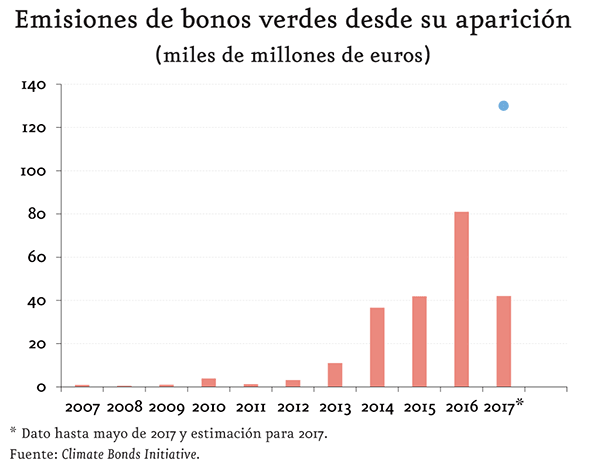

Los bonos verdes están ganando popularidad transcurridos diez años desde que el Banco Europeo de Inversiones (BEI) realizara la primera emisión por un importe que alcanzó los 600 millones de dólares. Después vinieron otras emisiones tanto del propio BEI como de diversos bancos multilaterales de desarrollo (BMD), primeros impulsores de este mercado de renta fija.

Los elementos caracterÃsticos de dichas emisiones de bonos verdes fueron: (i) la vinculación de los ingresos obtenidos con el desarrollo de proyectos destinados a la adaptación y lucha contra el cambio climático en sus diversas vertientes; (ii) la selección de proyectos basada en un marco previamente definido sobre taxonomÃa de proyectos y proceso de selección, principalmente); (iii) la certificación previa del marco de desarrollo de dichas emisiones por un ente externo independiente; y (iv) la presentación de informes periódicos con explicaciones sobre el cumplimiento de los atributos anteriores, elementos que sentaron la pauta para su desarrollo futuro. En esos años, los principales inversores interesados fueron los fondos de pensiones casi de forma exclusiva.

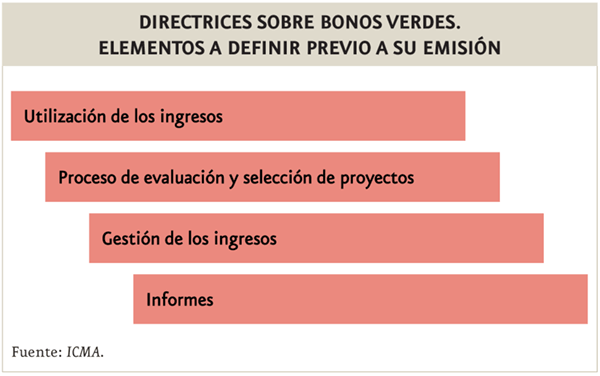

Actualmente, el consenso establece qué requisitos debe mantener una emisión de bonos corporativa, soberana o vinculada a una serie de activos para ser considerada «verde». El punto de partida es el cumplimiento de buenas prácticas de adhesión voluntaria como las que establecen las Directrices sobre Bonos Verdes (de cuyo marco de gobernanza Afi es miembro observador) adoptadas en el marco de la Asociación Internacional del Mercado de Capitales (ICMA, por sus siglas en inglés); o la aprobación de estándares, como el que propugna CBI. Estas directrices y estándares marcan la pauta y facilitan el desarrollo del mercado mediante la reducción de costes de agencia (comparabilidad y confianza) entre inversores y emisores, y se han generado en gran medida gracias al proceso planteado por los BMD.

Pero la evolución de este mercado no se ha debido a la acción exclusiva de estos organismos multilaterales ni la demanda de fondos de pensiones. Su crecimiento se ha acelerado estos últimos años desde los aproximadamente 3.000 millones de dólares emitidos en 2012, hasta los más de 81.000 millones del año pasado. Por el camino se produjo la primera emisión corporativa - realizada por la empresa energética francesa EDF-, la primera de un ente público - gobierno regional de Massachusetts-, o la emisión del primer banco comercial Crédit Agricole - CIB, todas ellas en 2013.

En España, la evolución ha sido tÃmida desde una perspectiva comparada. Las primeras empresas que se interesaron por este tipo de bonos fueron Iberdrola y Abengoa en el año 2014. La primera ha ido incrementando sus emisiones hasta colocar el pasado febrero 1.000 millones de euros, siendo hoy uno de los referentes del mercado. La emisión se complementó con un préstamo verde concedido en condiciones preferentes por BBVA. Acciona, y más recientemente Repsol, también han testeado este mercado. En el caso de la petrolera, generando un nuevo debate acerca de la necesidad de diseñar estándares adecuados para la industria Oil & Gas.

Los datos devolución global muestran que este mercado ha dejado de ser incipiente. Aun siendo pequeño desde el punto de vista cuantitativo, está alcanzando ya tamaño y relevancia notables. Tal como señalaba Tanguy Claquin en las jornadas, «quizás en unos años sea un Nasdaq» para entidades que quieran señalizar y financiar inversiones sostenibles.

El proceso de crecimiento del mercado continúa acentuándose, más allá del incremento de la demanda por parte de inversores, por la aparición de numerosos impulsos e innovaciones que permiten su desarrollo. Algunos paÃses han decidido crear incentivos especÃficos tanto fiscales (China), como regulatorios (Francia) o económicos (Singapur). Asimismo, la reciente aparición de mercados de cotización especÃficos en diversas bolsas de valores (Luxemburgo, Londres, Oslo, Estocolmo o Shanghái), el establecimiento de Ãndices de cotización especÃficos (Barclays, Bank of America Merrill Lynch, Solactive o S&P) y la creación de fondos de inversión cotizados (Lyxor y VanEck) nos están permitiendo a los agentes involucrados en este mercado tener mayor información para apoyar su desarrollo.

Sean Kidney destacó que actualmente el interés de los inversores en este mercado se centra en limitar el riesgo que supone el cambio climático en sus inversiones, y en menor medida en la creciente facilidad para que estos bonos coticen en el mercado secundario, donde la demanda está superando con creces la oferta actual. Por parte de los emisores, permite ampliar la base inversora de sus bonos y, a la vez, ayuda a comunicar su compromiso con la sostenibilidad. Además, se ha empezado a ver un efecto precio sobre algunos bonos emitidos, efecto aún no generalizado.

Aun asÃ, queda un elemento importante por conocer. La mayorÃa de los reguladores aún no se han posicionado de forma especÃfica a este respecto. Algunos entes nacionales reguladores del mercado de valores (China, India) han publicado directrices para apoyar la emisión de bonos verdes y acelerar su aprobación, aunque ninguno en nuestro entorno cercano. Empieza también a plantearse la idea de «verdear» la polÃtica monetaria del Banco Central Europeo (BCE) aunque de momento nada se ha planteado de forma oficial. Elementos estos, que de generalizarse, determinarán un mayor desarrollo y evolución del mercado de bonos verdes.

Por ahora, desde Afi creemos que los bonos verdes han venido para quedarse dada la utilidad que ofrece tanto a inversores como sobre todo a emisores. Dicho esto, su desarrollo no deja de ser punta de lanza de otro mercado, el de las finanzas verdes, en el que la sostenibilidad es clave y en el que los reguladores tienen una función esencial a ejemplo de la que está ejerciendo el Consejo de Estabilidad Financiera del G20 en relación a nuevas vulnerabilidades que se ciernen sobre el futuro del sector financiero. Una de las más claramente identificadas es la que genera el cambio climático, donde la recomendación principal es mejorar la información ofrecida por empresas e inversores en cuanto a los riesgos y oportunidades que distintos escenarios de descarbonización de la economÃa pueden generar, y atender con ello el riesgo que Mark Carney denominaba «la tragedia del horizonte».

Lecturas adicionales